Ações europeias firmes, futuros dos EUA no vermelho; DXY estável, AUD tem desempenho inferior pós-RBA; Aguardando dados de JOLTS dos EUA.

- As ações europeias operam em terreno positivo, embora o FTSE100 seja novamente prejudicado por perdas nos Recursos Básicos; Futuros dos EUA estão no vermelho

- DXY oscila em torno da marca inalterada, com o dólar australiano com desempenho inferior após a decisão do RBA

- Os rendimentos fixos foram inicialmente impulsionados pelos comentários de Schnabel do BCE; embora agora estejam abaixo dos melhores níveis após as revisões do PMI da Zona do Euro

- Schnabel do BCE (Hawk) diz que novas altas agora são “bastante improváveis” após os dados de inflação de novembro.

- O petróleo está em uma posição modestamente mais firme, enquanto o ouro à vista dá uma pausa após as pesadas perdas de ontem

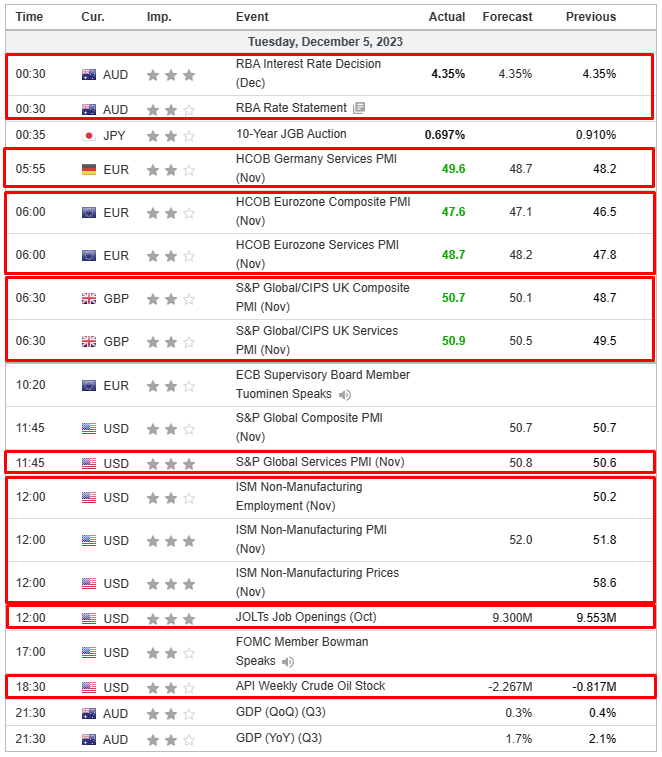

- Na agenda econômica de hoje, PMIs Finais Compostos e de Serviços dos EUA, PMI de Serviços do ISM, JOLTS e Índice de Manufatura da AIG na Austrália.

SESSÃO EUROPEIA

AÇÕES

- Ações europeias, Eurostoxx50 +0,3%, estão mistas, com o FTSE100, -0,2%, mais uma vez sendo o desempenho inferior relativo, em grande parte prejudicado por perdas contínuas em Recursos Básicos, que é o setor com pior desempenho.

- Os setores de ações europeus estão mistos, com uma inclinação ligeiramente positiva; o setor imobiliário supera, seguindo as melhorias de corretoras na British Land, +1,3%, e Land Securities, +0,8%.

- Os futuros de ações dos EUA estão operando no terreno negativo, mantendo as perdas observadas na sessão anterior, à medida que os últimos eventos/liberações chave do ano começam com os dados de JOLTS.

FOREX

- DXY estendeu-se na extremidade superior de sua faixa durante a noite em direção a 103,84 antes da abertura de caixa das ações europeias e agora está situado no meio da faixa de hoje, entre 103,84 e 53.

- EUR/USD está sendo negociado praticamente estável após ter se recuperado das mínimas com revisões para cima nos dados dos PMIs de Serviços e Composto.

- O iene japonês é o destaque positivo entre as moedas do G10 no momento da redação, resultado de uma queda nos rendimentos dos EUA combinada com aversão ao risco mais ampla durante a noite.

- AUD, NZD, CAD estão todos mais fracos em diferentes graus diante do tom inicial de risco mais amplo, mas o dólar australiano é o mais prejudicado no G10 após a decisão de política do RBA, que carecia de sinais de alta.

- O PBoC estabeleceu o ponto médio de USD/CNY em 7,1127 em relação à expectativa de 7,1476 (anterior 7,1011).

- Grandes bancos estatais chineses foram vistos adquirindo dólares por meio de swaps onshore e vendendo-os no mercado de câmbio à vista, enquanto também foi relatado que o RBI provavelmente estava vendendo dólares perto do nível de 83,38-83,39 rúpias, de acordo com fontes e traders citados pela Reuters.

RENDA FIXA

- Schnabel do BCE (Hawk) afirma que novas altas agora são “bastante improváveis” após os dados de inflação de novembro.

- Comentários que levaram os Bunds a um pico de 134,17; no entanto, revisões para cima nos PMIs provocaram uma retirada, mas limitada pelos comentários internos do relatório.

- Ação semelhante foi observada nos Gilts, que talvez tenham recebido apoio inicial das últimas descobertas da YouGov também.

- Por fim, os USTs estão em conformidade com a direção, mas com magnitudes mais contidas no ponto médio dos parâmetros de 110,10 a 110,18 antes dos JOLTS e PMIs/ISM.

- O Reino Unido vende GBP 1,5 bilhão de Gilts indexados à inflação com vencimento em 2033: rácio de cobertura 2,68x (anterior 2,94x) e rendimento real 0,724% (anterior 0,831%).

- A Alemanha vai vender EUR 3,66 bilhões em Schatz 3,10% com vencimento em 2025, em comparação com a expectativa de EUR 4,5 bilhões: rácio de cobertura 2,48x (anterior 1,7x), rendimento médio 2,64% (anterior 3,06%) e retenção 18,67% (anterior 17,82%).

COMMODITIES

- WTI e Brent, +0,7%, contratos futuros do mês à vista estão em terreno mais firme após uma negociação volátil na segunda-feira, em meio às contínuas repercussões da OPEC+ no contexto de dados econômicos em desaceleração e tensões voláteis no Oriente Médio.

- Os metais estão mistos, com metais preciosos se movendo horizontalmente enquanto o DXY negocia sem grandes variações; ouro à vista e prata à vista dão uma pausa após as expressivas perdas de ontem.

- O presidente da NOC da Líbia diz que a produção atual é de 1,3 milhão de barris por dia (em comparação com 1,218 milhão em 6 de novembro), planejando um leilão para blocos offshore/onshore até o final de 2024. Na fase inicial para identificar blocos. Afirma que há grande interesse de empresas americanas, europeias e asiáticas no próximo leilão. No caminho para aumentar a capacidade de produção para 2 milhões de barris por dia nos próximos três a cinco anos. Diz que espera que a produção de petróleo aumente em 100 mil barris por dia até o final de 2024.

- O Kremlin da Rússia, ao ser questionado se o presidente russo Putin discutirá ações coordenadas no mercado de petróleo, diz que tais discussões são realizadas no formato da OPEC+, mas a questão está sempre na agenda; Kremlin confirma que Putin visitará a Arábia Saudita e os Emirados Árabes Unidos na quarta-feira. O presidente russo Putin discutirá questões do mercado de petróleo nos Emirados Árabes Unidos e na Arábia Saudita, segundo a Tass.

- A mineradora brasileira Vale espera que o mercado de minério de ferro permaneça apertado nos próximos anos, diz que a China não pode controlar o preço do minério de ferro e não há oferta chegando.

- A NDRC da China reduzirá os preços de varejo da gasolina e do diesel em CNY 55/tonelada e CNY 50/tonelada, respectivamente, a partir de 6 de dezembro; a NDRC prevê preços mais fracos do petróleo a curto prazo.

EUROPA HEADLINES

- Schnabel do BCE diz que o nível atual de restrição é suficiente, tem aumentado a confiança de que a meta de 2% será atingida em 2025; não deve declarar vitória prematuramente; novas altas são “bastante improváveis” após os dados de inflação de novembro. Deve ser mais cautelosa com cortes de taxa do que os mercados estão precificando; novas altas são “bastante improváveis” após os dados de inflação de novembro. Desenvolvimentos na inflação são encorajadores, a queda nos preços core é notável.

- A pesquisa YouGov/Citi mostrou que a expectativa do público britânico para a inflação em 5 a 10 anos subiu para 3,5%, ante uma visão anterior de 3,3% em setembro.

- Ifo da Alemanha: Varejistas esperam pouca ajuda das vendas de Natal; Situação Empresarial -8,8 (anterior -13,5).

- Atualização do Supermercado do Reino Unido da Kantar (novembro): inflação de preços de alimentos em supermercado de 9,71% nas quatro semanas até 26 de novembro; vendas de alimentos no Reino Unido +6,3% em relação ao ano anterior.

- Pesquisa do BCE sobre Expectativas do Consumidor (outubro de 2023): expectativas medianas de inflação do consumidor para os próximos 12 meses e para os próximos três anos permaneceram inalteradas.

- A Bolsa de Valores de Londres (LSEG LN) está atualmente investigando um problema que afeta seu sistema de negociação/informação. Agora estamos retomando a negociação nos instrumentos afetados. Os instrumentos entrarão em leilão às 09:55 GMT, com o início do uncrossing às 10:15 GMT. Todas as ordens ao vivo permanecem no sistema. LSE: Os títulos afetados estão agora em negociação regular.

GEOPOLÍTICA

- Segundo o WSJ, Israel está estudando um plano para inundar os túneis de Gaza com água do mar.

- O exército israelense disse que seus caças atacaram posições, infraestrutura e militares do Hezbollah em resposta a um tiroteio recente, de acordo com o AJA Breaking através da plataforma de mídia social X.

- Investidores com conhecimento prévio do ataque a Israel em 7 de outubro pelo Hamas ganharam pelo menos dezenas de milhões de libras vendendo ações israelenses a descoberto, de acordo com o The Telegraph.

- O conselheiro de segurança nacional dos EUA, Sullivan, disse que os ataques a embarcações no Mar Vermelho são uma ameaça à paz e à estabilidade internacionais, enquanto eles têm todos os motivos para acreditar que esses ataques foram totalmente possibilitados pelo Irã. Sullivan também disse que os EUA estão se envolvendo com aliados sobre os próximos passos após os ataques no Mar Vermelho e que as armas usadas pelos Houthis nos ataques estão sendo fornecidas pelo Irã.

- A Casa Branca advertiu que a não aprovação de ajuda adicional para a Ucrânia “deixaria Kiev de joelhos”, segundo o FT.

SESSÃO ÁSIA-PACÍFICO

- As ações da região Ásia-Pacífico declinaram seguindo a tendência predominantemente negativa de Wall Street, onde os principais índices foram voláteis e, em última análise, pressionados por um aumento nos rendimentos antes de importantes divulgações de dados.

- O ASX 200 foi liderado para baixo pelas indústrias relacionadas a commodities, com desempenho inferior nas mineradoras de ouro após o metal precioso perder o ímpeto recente. O sentimento também não foi favorecido por dados fracos e pela decisão de política do RBA, que manteve as taxas inalteradas e reiterou sua orientação futura.

- O Nikkei 225 continuou a enfraquecer e caiu abaixo do nível de 33.000, apesar dos dados de inflação de Tóquio mais fracos do que o esperado.

- Hang Seng e Shanghai Comp recuaram, sendo que este último rompeu o nível psicológico de 3.000 para baixo, em meio a atritos persistentes depois que a China criticou os Estados Unidos por considerá-la uma ameaça, após apelos da secretária de Comércio, Raimondo, por mais fundos para apoiar restrições a chips. Enquanto isso, os dados encorajadores do Caixin Services PMI, que atingiram uma máxima de 3 meses em 51,5 (exp. 50,7), forneceram apenas um breve impulso.

ÁSIA-PACÍFICO HEADLINES

- RBA manteve a Taxa Alvo de Caixa inalterada em 4,35%, conforme esperado, ao mesmo tempo em que reiterou sua orientação futura de que a necessidade de apertar ainda mais dependerá dos dados e da avaliação em evolução dos riscos para garantir que a inflação retorne à meta em um prazo razoável. O RBA também reiterou que o Conselho permanece firme em sua determinação de restabelecer a inflação na meta e fará o necessário para alcançar esse resultado. Além disso, observou que ainda existem incertezas significativas em relação às perspectivas e que as informações limitadas recebidas sobre a economia doméstica desde a reunião de novembro estão amplamente em linha com as expectativas.

- Moody’s confirma a classificação A1 da China, mas altera a perspectiva para Negativa de Estável. Reflete riscos relacionados ao persistentemente menor crescimento econômico de médio prazo e à contínua redução do setor imobiliário.

- O Ministério das Finanças da China afirma que a economia chinesa manterá sua recuperação e tendência positiva; esperamos que a economia do quarto trimestre mantenha a tendência positiva.

CALENDÁRIO ECNÔMICO