- Até o momento, o fornecimento de petróleo não foi afetado pelo conflito em Israel.

- Enquanto os mercados de petróleo não parecem ter sido afetados muito pela crise em Israel, o fechamento preventivo do campo de gás Tamar de Israel pela Chevron Inc. fez com que os preços do gás na Europa disparassem.

Em agosto, informamos que as exportações de petróleo do Irã atingiram recordes, em grande parte devido à administração Biden optando por ignorar o aumento da produção em Teerã, ostensivamente com o objetivo de manter os mercados bem abastecidos e os preços do petróleo baixos. A resposta de preços à escalada das tensões no Oriente Médio tem sido até o momento modesta; no entanto, a guerra entre Israel e Gaza provavelmente causará uma mudança significativa na política dos EUA em relação ao Irã, devido ao seu apoio explícito e respaldo ao Hamas.

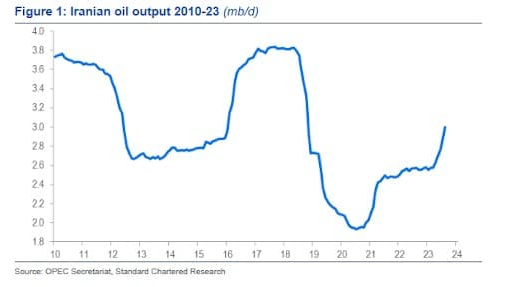

Analistas de commodities do Standard Chartered observaram que a decisão no final do primeiro governo Obama de vincular a política comercial às importações de petróleo iraniano pelos principais países consumidores efetivamente reduziu a produção do Irã em mais de 1 milhão de barris por dia (mb/d). Restrições foram posteriormente flexibilizadas após a assinatura do Plano de Ação Conjunto Global (JCPOA) em 2015. No entanto, as restrições foram reforçadas novamente após a retirada dos EUA do JCPOA durante o governo Trump, com a produção caindo para menos de 2 mb/d em 2020, quando as isenções concedidas aos países consumidores foram retiradas. A produção e as exportações de petróleo do Irã aumentaram substancialmente sob a administração Biden, com a produção atingindo 3 mb/d, incluindo 500.000 b/d no ano atual, enquanto as exportações ficam um pouco abaixo de 2 mb/d.

Anteriormente, surgiram relatos de que os EUA e o Irã estavam progredindo após a retomada das negociações sobre um acordo nuclear, o que poderia aliviar as sanções nas exportações de petróleo do Irã. O jornal israelense Haaretz relatou que as negociações estão avançando mais rapidamente do que o esperado, com a possibilidade de um acordo ser alcançado em questão de semanas.

Os termos do acordo provavelmente incluirão o Irã interrompendo suas atividades de enriquecimento de urânio a 60% ou mais em troca de permissão para exportar até 1 milhão de barris por dia de petróleo. Um acordo nuclear bem-sucedido pode alterar os mercados de petróleo, com o ex-ministro do petróleo do Irã, Bijan Namdar Zanganeh, afirmando que seu maior sonho sempre foi aumentar a produção de petróleo do Irã para até seis milhões de barris por dia.

No entanto, alegações recentes de que o Irã ajudou o Hamas a planejar o ataque a Israel provavelmente irão causar tensão nas relações entre Washington e Teerã. O StanChart opinou que os EUA têm três amplas opções de política em relação à produção de petróleo do Irã: (1) a manutenção do status quo, com produção de 3 mb/d ou mais, (2) o patamar anterior a 2023, próximo a 2,5 mb/d, ou (3) exportações próximas a zero, com produção abaixo de 2 mb/d, como ocorreu no final do governo Trump.

Os analistas observam que a opção #1 era a política mais rápida para os EUA em termos de influência no mercado e geopolítica até uma semana atrás. No entanto, os últimos acontecimentos no Oriente Médio trouxeram as opções #2 e #3 para o foco como possíveis metas de política.

Preços do gás na Europa disparam após Israel fechar campo de gás

Enquanto os mercados de petróleo parecem não ter sido muito afetados pela crise em Israel, o fechamento preventivo do campo de gás Tamar de Israel pela Chevron Inc. fez com que os preços do gás na Europa disparassem, apesar de o continente estar bem abastecido com a commodity. O StanChart estima que o desligamento reduziu a produção doméstica de Israel em cerca de 28 milhões de metros cúbicos por dia (mcm/d) e fez com que os preços do gás natural na Europa subissem 15%.

O Egito tem como objetivo aumentar as exportações de GNL a partir de 2025.

O gás local e israelense é transportado a partir dos terminais de Damietta e Idku.

O StanChart observa que, embora as exportações de Israel para o Egito geralmente provenham do campo de Leviatã, o desligamento de Tamar provavelmente terá efeitos secundários, com indicações iniciais sugerindo que as exportações foram reduzidas em cerca de 5 mcm/d em relação aos habituais 23 mcm/d. Teoricamente, a redução das exportações para o Egito poderia ter implicações para os mercados europeus, já que reduz a probabilidade do Egito carregar carregamentos de GNL. O StanChart observou que esses temores são um tanto exagerados, uma vez que o número de carregamentos em risco é pequeno, se não zero. De fato, a demanda doméstica do Egito tem sido tão forte que nenhum carregamento foi exportado em setembro.

Em defesa, os mercados de gás da Europa enfrentam outros riscos de fornecimento além do Tamar, incluindo preocupações renovadas sobre greves em algumas instalações de GNL na Austrália, bem como uma interrupção em um gasoduto de interconexão de dois sentidos entre Estônia.