- A pontuação de crédito média nacional atingiu um novo recorde de 718, de acordo com um novo relatório da FICO.

- As pontuações de crédito melhoraram ano após ano, apesar do alto custo de vida, que levou mais consumidores a se endividarem mais.

- Em abril, a utilização média do cartão de crédito foi de 34%, em comparação com 31% no ano anterior.

Os consumidores estão cada vez mais dependendo de cartões de crédito para fechar as contas, mas sua classificação de crédito não foram rebaixadas.

Mesmo com os saldos de cartões de crédito dos americanos ultrapassando US$ 1 trilhão pela primeira vez na história, a pontuação de crédito média nacional subiu dois pontos em relação ao ano anterior, atingindo um novo recorde de 718, de acordo com um relatório da FICO, desenvolvedora de uma das pontuações mais amplamente utilizadas por credores. As pontuações FICO variam de 300 a 850.

“A saúde do crédito do consumidor permanece sólida”, disse Ethan Dornhelm, vice-presidente de pontuações e análises preditivas da FICO.

As pontuações de crédito aumentaram à medida que os consumidores assumiram mais dívidas

À medida que os preços mais altos pesaram sobre a situação financeira da maioria dos americanos, os consumidores, como um todo, se endividaram mais, resultando em um aumento nos saldos de cartões de crédito e em mais pagamentos em atraso.

Em abril, a utilização média do cartão de crédito foi de 34%, em comparação com 31% no ano anterior.

Sua taxa de utilização, a proporção de dívida em relação ao crédito total, é um dos fatores que podem influenciar sua pontuação. Especialistas em crédito geralmente aconselham os mutuários a manterem a dívida rotativa abaixo de 30% do crédito disponível para limitar o efeito que saldos elevados podem ter.

No entanto, as taxas de inadimplência estão baixas em comparação com os padrões históricos, disse Ted Rossman, analista sênior da indústria da Bankrate. “As pessoas estão trabalhando e mantendo suas contas em dia.

“Mesmo que não estejam economizando mais, estão se mantendo, em sua maioria.”

Um mercado de trabalho forte e a desaceleração da inflação ajudaram a compensar as altas taxas de juros e os preços ao consumidor, descobriu a FICO, assim como a remoção de certos dados de cobranças médicas dos arquivos de crédito do consumidor.

No entanto, “as pontuações da FICO são um indicador atrasado, não um indicador líder”, disse Dornhelm. A possibilidade de uma recessão associada ao aumento do desemprego poderia afetar as pontuações no futuro, acrescentou.

Os especialistas também esperam que a retomada dos pagamentos de empréstimos estudantis impacte os orçamentos familiares, enquanto os preços elevados dos combustíveis e as tensões geopolíticas afetam os níveis de confiança.

O que é uma pontuação de crédito ‘boa’?

Em termos gerais, quanto maior sua pontuação de crédito, melhor você está quando se trata de obter um empréstimo. É mais provável que seja aprovado e, se aprovado, pode se qualificar para uma taxa de juros mais baixa.

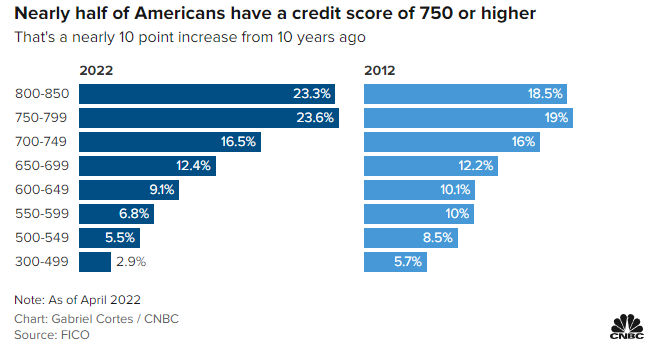

Uma pontuação boa geralmente está acima de 670, uma pontuação muito boa é acima de 740 e qualquer pontuação acima de 800 é considerada excepcional.

Quase metade dos americanos tem uma pontuação de crédito de 750 ou mais. Isso representa um aumento de quase 10 pontos em relação a 10 anos atrás.

Uma pontuação média de 718, de acordo com as medições da FICO, significa que a maioria dos credores considerará sua solvência “boa” e será mais propensa a oferecer taxas mais baixas.

As pontuações médias de crédito em todo o país atingiram o mínimo de 686 durante a crise habitacional há mais de uma década, quando houve um aumento acentuado nas execuções hipotecárias. Elas aumentaram constantemente até a pandemia de Covid-19, quando os programas de estímulo do governo e um aumento na poupança das famílias ajudaram as pontuações a atingirem um recorde histórico.