Ações se recuperam, títulos sobem após CPI do Reino Unido, Libra cai; Membros do Fed, BCE e BoE falam hoje

Destaques:

- As bolsas europeias estão mais firmes, com um desempenho superior no FTSE 100 após um CPI do Reino Unido mais fraco do que o esperado; Os futuros dos EUA estão totalmente no verde, com o RTY liderando

- O dólar está praticamente estável e um pouco abaixo de 105,00, o GBP apresenta desempenho inferior após o CPI e o iene ainda se mantém acima de 150,00

- Os títulos globais subiram em conjunto com a ação do preço dos Gilts, que gerou uma lacuna nos dados pós-inflação

- O petróleo bruto está cada vez mais firme, o ouro à vista é negociado lateralmente e os metais básicos se misturam, aguardando impulso da geopolítica e dos bancos centrais.

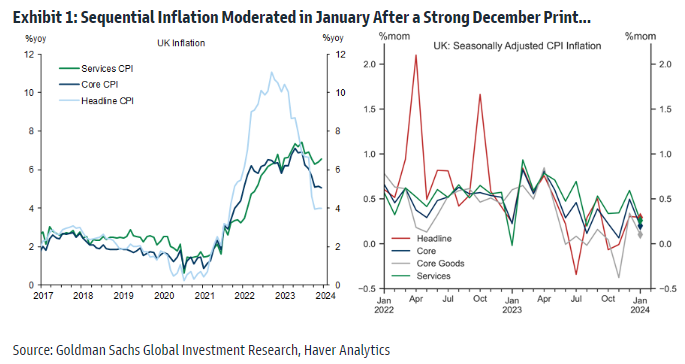

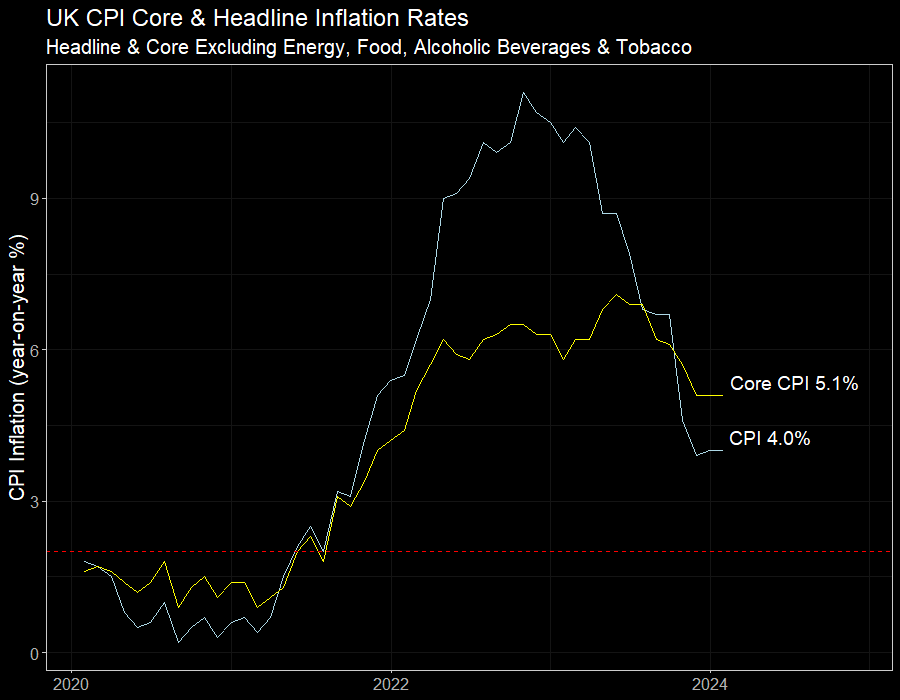

- CPI UK: Inflação de Janeiro surpreende para o lado negativo com o núcleo (Core CPI ) subindo +5.1% (Exp GS: +5.4%; Consensus: +5.2%; Anterior: +5.1%).

- Olhando para o futuro, revisões do fator sazonal do PPI dos EUA, PIB japonês, comentários de Cipollone do BCE, audiência de Bailey do BoE, Goolsbee do Fed, Mendes da Barr & BoC, ganhos da Cisco & Occidental Petroleum Corp.

CPI

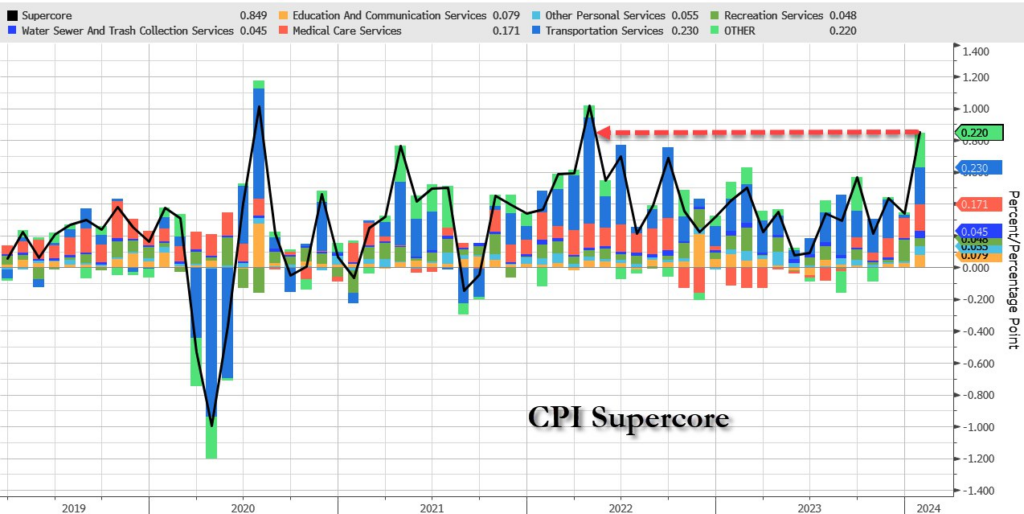

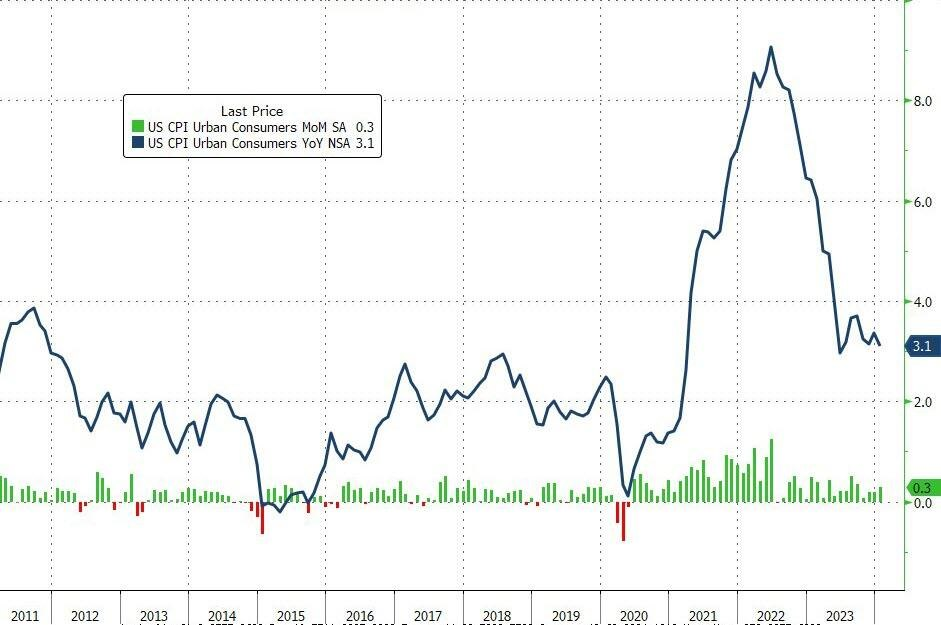

Ontem o índice de inflação dos EUA veio mais quente do as expectativas, com o supernúcleo tendo o terceiro maior aumento mensal da história.

As expectativas de consenso eram de uma grande queda no índice de preços ao consumidor (de +3,4% para +2,9%), mas em vez disso surpreendeu positivamente (Goldman acertou mais uma) com uma impressão anual de +3,1% para o CPI principal (acabando com as comemorações da inflação abaixo de 3%). Os preços ao consumidor subiram 0,3% MoM (mais do que 0,2% exp), mas a Headline caiu de +3,4% para +3,1% YoY.

O núcleo do CPI caiu abaixo de 4,00% YoY pela primeira vez desde maio de 2021, mas a impressão de +3,86% YoY foi melhor do que a exp de 3,7% (com os preços subindo 0,4% MoM – o maior salto desde abril de 2023)…

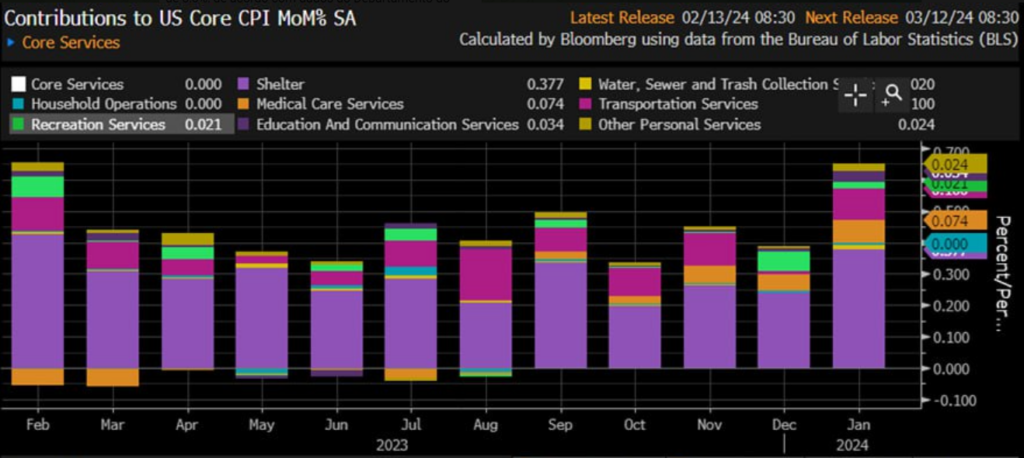

o chamado índice SuperCore: Core CPI Services Ex-Shelter – disparou 0,7% ao mês (o maior salto desde setembro de 2022)…

… impulsionando a variação anual para +4,4% – a mais quente desde maio de 2023….

O sub-componente Shelter (Moradia/Aluguéis) subiu 0.6% em janeiro e foi o grande contribuinte para o aumento do Core CPI. A crise migratória para os USA pode estar pressionando os preços deste setor.

CPI UK

Hoje na abertura de Londres o Reino Unido divulgou seu índice de inflação, que veio fortemente abaixo das expectativas, com a headline MoM caindo -0,6% o dobro das expectativas de -0,3%. O núcleo (Core) caiu -0,9% em Janeiro (exp. -0,8%) levemente abaixo do esperado, de uma alta de +0,6% em dezembro.

As apostas de cortes nas taxas pelo BoE aumentaram após o CPI.

SESSÃO EUROPÉIA

AÇÕES

- Nas bolsas europeias, o Stoxx600 (+0,3%) iniciou a sessão numa base mista e o price action foi em tom de cautela, antes de finalmente passar para o verde.

- E o amor está no ar pelo FTSE 100 (+0,8%), já que a fraqueza da libra (pós-CPI) puxa o índice.

- Os setores europeus apresentam uma tendência maioritariamente positiva, com os meios de comunicação social em destaque, ajudados pela força significativa pós-ganhos da ProsibenSat (+9,2%). Os Recursos Básicos são prejudicados por perdas mais amplas nos preços subjacentes dos metais básicos.

- Os futuros de ações dos EUA (ES +0,4%, NQ +0,6%, RTY +0,9%) estão mais firmes em todos os aspectos e tentando reduzir algumas das fortes perdas do dia anterior, provocadas pelo CPI mais quente do que o esperado. O RTY apresenta desempenho superior após perdas significativas ontem e à medida que o Bitcoin continua avançando além de US$ 50 mil.

FX

- O DXY está globalmente estável, mas o USD está mostrando desempenho variável em relação aos pares. DXY eclipsou o pico de ontem de 104,96, mas ainda não imprimiu em 105,00. Acima disso, há ar limpo até 105,73, que foi o pico de 14 de novembro.

- O EUR imprimiu um novo mínimo acumulado no ano, à medida que a pressão pós-IPC dos EUA sobre o par continuava. 1.0696 é o mínimo até agora, com alvos negativos, incluindo o mínimo de 14 de Novembro em 1.0692.

- A GBP está no fundo da pilha entre os principais países, após as métricas de inflação do Reino Unido serem mais fracas do que o esperado, o que colocou um corte em agosto sobre a mesa. Cable caiu para um mínimo de 1,2544 depois de atingir a baixa de ontem de 1,2573 e o 200DMA em 1,2563.

- O JPY está tentando recuperar algum terreno perdido em relação ao dólar depois de registrar ontem uma alta de 2024 em 150,88; observações do MOF e outros em foco, mas o USD/JPY permanece bem acima de 150,00.

RENDA FIXA

- As gilts são impulsionadas pelo IPC de janeiro mais frio do que o esperado, embora o aumento em Todos os Serviços (embora tímido em relação às estimativas do BoE) signifique que a abordagem da Table Mountain provavelmente não será influenciada ainda; Os Gilts subiram antes de registrar um pico em 97,83, onde foram negociados dentro de uma faixa estreita antes da oferta.

- Os USTs estão de acordo com o exposto acima e dentro dos extremos 101-29 a 102-11 de terça-feira, entrando no discurso do Fed e nas revisões sazonais do PPI dos EUA. Quaisquer comentários de Barr ou Goolsbee do Fed sobre a impressão do CPI serão solicitados, uma vez que ainda não ouvimos nenhum membro do FOMC sobre o assunto.

- Os Bunds foram levantados à medida que a região reagiu ao IPC do Reino Unido mais frio do que o esperado, elevando os Bunds de 133,00 para cerca de 133,25. Depois disso, os EGB continuaram a aumentar gradualmente, com um pico de impressão de 133,54, juntamente com uma escalada nas geopols e nas observações dos funcionários do BCE (que, em geral, acrescentaram pouco).

- A Alemanha vende 0,81 mil milhões de euros vs. 1,0 bilhão de euros 1,80% 2053 Bund e 0,85 bilhões de euros vs exp. 1,0 bilhão de euros 2,50% 2054.

COMMODITIES

- O petróleo bruto é cada vez mais firme e pouco mudou após o IPC dos EUA, mas ainda é sustentado pela geopolítica. Nessa nota, relatórios desta manhã sugeriram tensões crescentes entre Israel e o Líbano, com um relatório afirmando que “O ataque desta manhã a Safed pelo Hezbollah marcou o ataque mais significativo desde o início da guerra.”

- O ouro à vista é negociado lateralmente e continua abaixo de US$ 2.000/oz, com o metal amarelo aguardando impulso da geopolítica ou do discurso do Fed.

- Os metais básicos estão mistos, mas os preços do cobre permanecem mais fracos, seguindo o clima pessimista da APAC, embora o fluxo de notícias permaneça calmo até o momento e a volatilidade dos preços seja mínima.

- Dados do Inventário de Energia dos EUA (bbls): Petróleo +8,5 milhões (exp. +2,6 milhões), Gasolina -7,2 milhões (exp. -1,2 milhões), Destilado -4,0 milhões (exp. -1,6 milhões), Cushing +0,5 milhões.

- Sefcovic, da Comissão da UE, disse depois de se reunir com funcionários da Casa Branca que entende que a pausa dos EUA nas aprovações de exportação de GNL não afetará os embarques de GNL dos EUA para a Europa nos próximos dois a três anos.

- Citi diz que o mercado de ouro parece tendencioso para corrigir taticamente para US$ 1.925-50/oz em algum momento nos próximos 1-3 meses

- O comércio global de GNL atingiu 404 milhões de toneladas métricas em 2023, de acordo com a perspectiva de GNL da Shell; É provável que a China domine o crescimento da procura de GNL nesta década; mercado do gás permanece estruturalmente apertado

HEADLINES SESSÃO EUROPÉIA

- De Guindos, do BCE, diz que os dados recebidos continuam a sinalizar fraqueza no curto prazo; alguns indicadores de inquéritos prospetivos apontam para uma recuperação do crescimento mais adiante; o processo deflacionário continua.

- Vujcic, do BCE, diz que o BCE parece estar a acertar no combate à inflação.

- O Ministro da Economia alemão diz que a recuperação económica alemã pode ser ainda mais atrasada por greves, geopolítica e fraca procura externa; os factores de atenuação da inflação na Alemanha provavelmente persistirão durante o resto do ano.

- Os investimentos diretos alemães na China aumentaram 4,3% em termos homólogos, para um máximo recorde de 11,9 mil milhões de euros em 2023; os investimentos na China, em percentagem do total dos investimentos alemães no estrangeiro, aumentaram para 10,3% – o nível mais elevado desde 2014, de acordo com o IW Institute.

- O ONS do Reino Unido afirma que os preços das casas no Reino Unido -1,4% A / A em dezembro (vs -2,1% em novembro)

RECAPITULAÇÃO DE DADOS

- IPC do Reino Unido YY (janeiro) 4,0% vs. 4,2% (Anterior 4,0%); Todos os serviços 6,5% (anterior 6,4%, BoE orientou 6,6%) . Fraqueza na GBP após o lançamento. Clique aqui para mais detalhes.

- CPI principal do Reino Unido MM (janeiro) -0,9% vs. -0,8% (Anterior 0,6%); IPC básico YY (janeiro) 5,1% vs. 5,2% (Anterior 5,1%); IPC MM (janeiro) -0,6% vs. -0,3% (anterior 0,4%).

- Preços de produção PPI do Reino Unido MM NSA (janeiro) -0,2% vs. -0,1% (Anterior -0,6%, Rev. -0,5%); Preços de produção PPI YY NSA (janeiro) -0,6% vs. -0,5% (Anterior 0,1%); Preços de insumos PPI MM NSA (janeiro) -0,8% vs. 0,2% (Anterior -1,2%, Rev. -0,4%); Preços de insumos PPI YY NSA (janeiro) -3,3% vs. -3,0% (Anterior -2,8%, Rev. -2,1%)

- RPI MM do Reino Unido (janeiro) -0,3% vs. -0,1% (Anterior 0,5%); RPI AA (janeiro) 4,9% vs. 5,1% (Anterior 5,2%); RPIX AA (janeiro) 3,8% (anterior 4,0%); RPI-X (preços de varejo) MM (janeiro) -0,4% (anterior 0,4%)

- Emprego Flash QQ (Q4) na UE 0,3% vs. 0,2% (Anterior 0,2%); Emprego Flash YY (Q4) 1,3% vs. Exp. 1,1% (anterior 1,3%)

- Estimativa Rápida do PIB da UE QQ (Q4) 0,0% vs. Exp. 0,0% (Anterior 0,0%); Estimativa Rápida do PIB YY (Q4) 0,1% vs. Exp. 0,1% (anterior 0,1%)

- Produção Industrial da UE MM (Dez) 2,6% vs. Exp. -0,2% (Anterior -0,3%, Rev. 0,4%); Produção Industrial AA (Dez) 1,2% vs. Exp. -4,1% (Anterior -6,8%, Rev. -5,4%)

- Mês do PIB norueguês (dezembro) 0,5% (Anterior 1,2%, Rev. 1,0%); PIB Mês Continente (Dez) -0,1% vs. Exp. -0,1% (Anterior -0,2%, Rev. -0,1%); Crescimento do PIB Continente (4T) 0,2% vs. Exp. 0,1% (Anterior 0,1%); Crescimento do PIB (4T) 1,5% (Anterior -0,5%). Força modesta da NOK após números de crescimento mais firmes do que o esperado no quarto trimestre.

EARNINGS

- Airbnb Inc (ABNB) – 4º trimestre de 2023 (USD): Receita 2,22 bilhões (exp. 2,16 bilhões), Valor bruto de reserva 15,5 bilhões (exp. 15,2 bilhões), Adj. EBITDA 738 milhões (exp. 643,5 milhões), Adj. Margem EBITDA 33% (exp. 29,9%); para recomprar até 6 bilhões de ações ordinárias Classe A. Receita do primeiro trimestre vista 2,03-2,07 bilhões (exp. 2,02 bilhões). Ações -5,5% no pré-mercado

- Thyssenkrupp (TKA GY) – 1º trimestre (EUR): Receita de 8,18 bilhões (exp. 8,8 bilhões); reduz a orientação de lucro líquido para o ano fiscal e agora espera atingir o ponto de equilíbrio (exp. +472 milhões; anterior. “ligeiro aumento”); Co. diz que a indústria siderúrgica enfrenta atualmente um ambiente muito desafiador . COMENTÁRIO: Menores volumes de materiais e matérias-primas tiveram um impacto negativo. Com volumes e preços mais baixos em geral, os Serviços de Materiais registaram um valor de 2,9 mil milhões de euros tanto para a entrada de encomendas como para vendas (anteriores 3,3 mil milhões de euros e 3,2 mil milhões de euros, respetivamente) num ambiente económico fraco. Os volumes de remessas permaneceram estáveis em comparação com o ano anterior, os volumes de pedidos diminuíram, impulsionados principalmente pela menor demanda dos clientes automotivos. PERSPECTIVAS: Num ambiente de mercado difícil, caracterizado por conflitos geopolíticos e comerciais, a ThyssenKrupp prevê que o desenvolvimento macroeconómico no actual ano fiscal será globalmente desafiante. Ações -8,7% no comércio europeu

- Capgemini (CAP FP) – EF23 (EUR): 1,66 bilhões líquidos (exp. 2,15 bilhões, anterior 1,55 bilhões A/A), receita 22,5 bilhões (exp. 22,6 bilhões). Propor a renovação de Aiman Ezzat como CEO. Orienta a receita inicial do ano fiscal de 24 para +3%, margem operacional 13,3-13,6%, FCF orgânico 1,9 bilhão. O Conselho de Administração decidiu recomendar o pagamento de um dividendo de 3,4 euros/shr. Participações +4,3% no comércio europeu

- ProsiebenSat.1 (PSM GY) – 4º trimestre (EUR): Adj. EBITDA 335 milhões (exp. 311,8 milhões), Receita 1,28 bilhão (exp. 1,3 bilhão). Preliminar AF23 Adj. EBITDA 578 milhões (exp. 554,2 milhões), orienta o ajuste inicial do exercício de 24. EBITDA 575 milhões (exp. 558,6 milhões). Participações +7,5% no comércio europeu

HEADLINES EUA

- O secretário de Defesa dos EUA, Austin, recebeu alta do hospital e retomou suas funções, segundo o Pentágono.

- O CEO da Tesla (TSLA), Musk, está convidando fornecedores chineses ao México para replicar a cadeia de abastecimento local em sua gigafábrica em Xangai, dizem fontes da Bloomberg, em relação às autoridades dos EUA

GEOPOLÍTICA

ORIENTE MÉDIO

- “Mídia israelense: Sirenes soam pela terceira vez em Safed”, segundo Al Arabiya.

- O repórter da Al Jazeera observa que “O ataque desta manhã a Safed pelo Hezbollah marcou o ataque mais significativo desde o início da guerra.”

- “Mídia israelense: Conselho de Guerra discute como responder ao pesado bombardeio do Hezbollah contra Israel”, segundo a Al Jazeera.

- O Ministro da Segurança Nacional de Israel, Gvir, pede ao PM Netanyahu para realizar uma reunião urgente, diz que “o bombardeio do Líbano não são ataques esporádicos, mas uma guerra real”, de acordo com a Al Jazeera

OUTROS

- A Coreia do Norte disparou vários mísseis de cruzeiro ao largo da sua costa leste, segundo a Yonhap.

CRIPTO

- Bitcoin (+3,5%) ultrapassa US$ 51 mil no que tem sido uma sessão forte nos mercados de criptografia, com Ethereum (+4,7%) também ultrapassando US$ 2,7 mil.

SESSÃO APAC

- As ações da APAC caíram em meio a ventos contrários nos EUA, onde a inflação elevada desfez as expectativas de redução da taxa do Fed.

- O ASX 200 caiu com desempenho inferior no setor financeiro de maior peso depois que o maior credor da Austrália, CBA, relatou uma queda no lucro do primeiro semestre e alertou sobre dificuldades financeiras decorrentes de taxas mais altas em 2024.

- O Nikkei 225 recuou com os maiores movimentos bolsistas influenciados pelos resultados dos lucros, embora novas perdas no índice tenham sido um pouco amortecidas pela recente fraqueza da moeda.

- Hang Seng conformou-se com o clima de risco no retorno do feriado e com os mercados da China continental fechados.

HEADLINES NOTÁVEIS

- O principal diplomata cambial do Japão, Kanda, disse que os recentes movimentos do iene são rápidos e está observando os movimentos cambiais com um alto senso de urgência, enquanto ele disse que eles tomarão as medidas apropriadas se necessário no forex e estão prontos para agir no câmbio a qualquer hora, 24 horas durante todo o ano. Além disso, Kanda disse que movimentos cambiais rápidos poderiam ter um impacto adverso na economia e sugeriu que respostas apropriadas ao iene fraco poderiam incluir intervenção.

- O Ministro das Finanças japonês, Suzuki, disse que está observando o mercado cambial com uma urgência ainda mais forte e que movimentos cambiais rápidos são indesejáveis, embora ele não comente sobre o nível cambial e a intervenção.

- O secretário-chefe de gabinete japonês, Hayashi, diz que não comentará os níveis de câmbio; importante para que as moedas se movam de forma estável, reflectindo os fundamentos

RECAPITULAÇÃO DE DADOS

- Venda no varejo do cartão Elec da Nova Zelândia MM (janeiro) 1,7% (anterior -2,0%, rev. -1,7%); Venda no varejo do cartão Elec YY (janeiro) 1,6% (anterior -0,6%)

- Índice de Preços de Alimentos da Nova Zelândia (janeiro) 0,9% (anterior -0,1%)

- Inflação do WPI indiano YY (janeiro) 0,27% vs. 0,53% (anterior 0,73%)