O consenso para o relatório de empregos de hoje é que o ritmo de crescimento das folhas de pagamento não-agrícolas deverá esfriar notavelmente em fevereiro (já que os EUA aparentemente não podem continuar trazendo todos os imigrantes legais do mundo via Alien Arlines), embora a taxa de desemprego seja provável que permaneça inalterada, à medida que os ganhos por hora diminuem.

Os dados alternativos de emprego estão mistos, com os pedidos semanais de seguro-desemprego que coincidem com a janela da pesquisa do Payroll aumentando (mais pessoas desempregadas solicitando o benefício pela primeira vez) em relação ao período de janeiro, tanto em uma base absoluta quanto na média, enquanto o relatório de ontem sobre cortes de empregos da Challenger, Gray & Christmas descobriu que os 84.638 cortes de empregos de fevereiro foram os mais altos para o mês desde 2009, quando foram anunciados 186.350 cortes de empregos no segundo mês do ano; os consumidores também se tornaram mais pessimistas quanto às perspectivas do mercado de trabalho em Fevereiro, tanto em termos da situação atual como das perspectivas; os subíndices de emprego nos dados do PMI da indústria e dos serviços da ISM também caíram no mês. Os analistas explicaram a natureza pontual da recuperação nos ganhos médios por hora trabalhada de janeiro e esperam que os dados deste mês também mostrem uma diminuição, tanto numa base mensal como anualizada, enquanto as horas semanais de trabalho deverão aumentar. Olhando para o futuro, os analistas têm argumentado que as tendências mais amplas e os indicadores prospetivos sugerem que o crescimento salarial continuará a arrefecer nos próximos meses, permitindo ao Fed tornar-se mais confiante de que a inflação está a diminuir de forma sustentável, ajudando-a a orientar-se para uma política monetária mais flexível nos próximos meses.

EXPECTATIVAS:

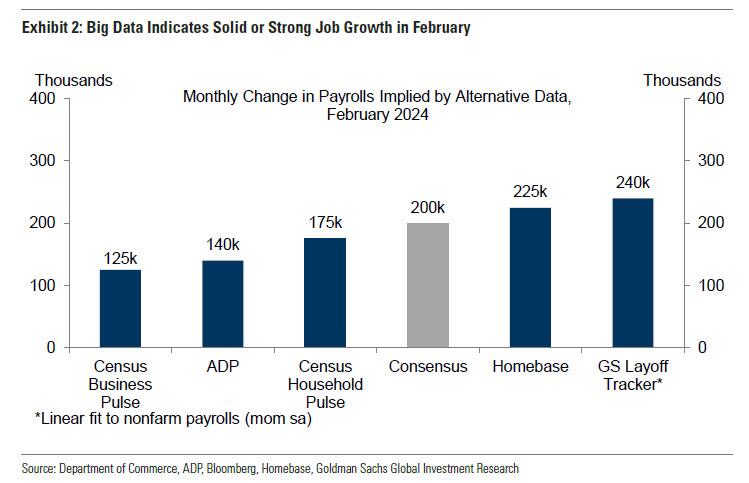

- O consenso de Wall Street é que 200 mil folhas de pagamento não agrícolas foram adicionadas à economia dos EUA em fevereiro , diminuindo o ritmo em relação aos 353 mil relatados em janeiro (taxas de tendência atuais: média de 3 meses de 289 mil, média de 6 meses de 248 mil e média de 12 meses de 248 mil). média de 244k).

.

- As expectativas de Wall Street variam da máxima de 286 mil na Dai-Ichi life a mínima de 110 mil e 125 mil na Paragon Research e Pantheon Macro.

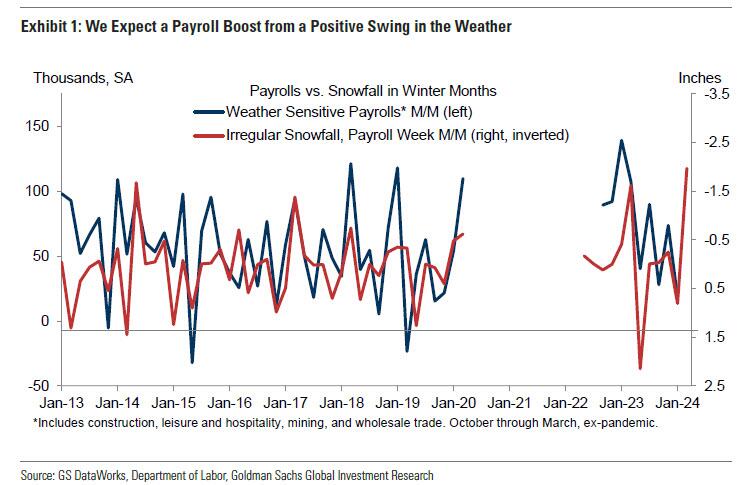

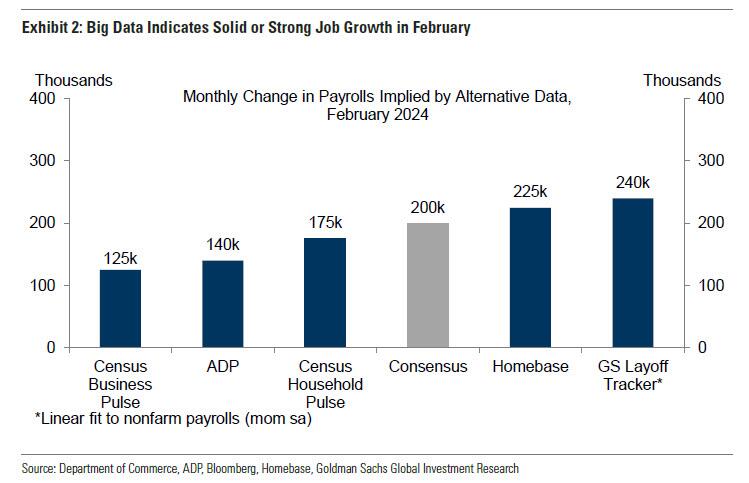

- Na sua previsão de consenso acima (215 mil vs mediana estimada em 200 mil), o Goldman acredita que “menos demissões no final do ano produziram o pico temporário do mês passado, e com o período de demissões sazonais agora ficando pra trás (de janeiro), assumimos um retorno a um ritmo mais normal de ganhos de emprego”. A previsão do Goldman também reflete um aumento climático de 30-50 mil devido ao retorno dos trabalhadores após as tempestades de meados de janeiro. E embora os indicadores de emprego de alta frequência (Big Data) indiquem um ritmo de crescimento do emprego semelhante ao consenso, a maioria destas medidas geralmente não capta os efeitos climáticos.

- A taxa de desemprego deverá permanecer inalterada em 3,7%.

- O crescimento médio dos rendimentos por hora deverá esfriar para +0,3% M/M após o aumento de +0,6% em janeiro, enquanto a taxa anual deverá cair para 4,4% A/A, de 4,5% antes.

- A média de horas semanais de trabalho chega a 34,3 horas (contra 34,1 horas anteriormente).

PEDIDOS DE DESEMPREGO:

Na semana que corresponde à janela da pesquisa BLS, os pedidos semanais iniciais de seguro-desemprego foram de 202 mil, um pouco acima dos 189 mil na semana da pesquisa de janeiro, com a média de quatro semanas subindo de 204 mil para 216 mil. As reivindicações contínuas imprimiram 1,905 milhões na semana correspondente, acima dos 1,828 milhões, com a média de quatro semanas subindo de 1,83 milhões para 1,88 milhões.

PESQUISAS DE NEGÓCIOS:

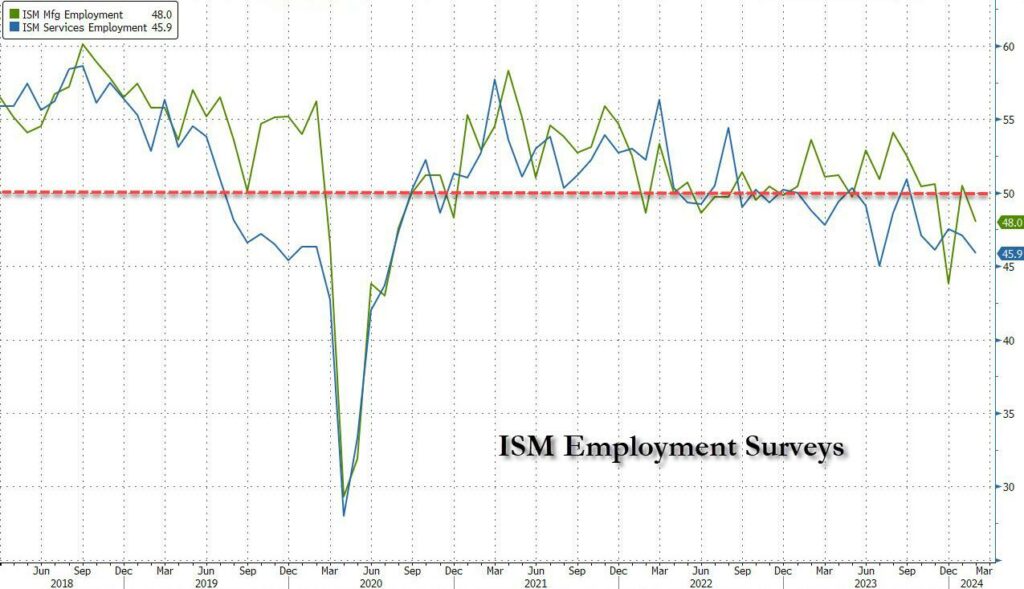

Nas pesquisas, o subíndice de emprego no PMI industrial da ISM caiu de 47,1 para 45,9 – permanecendo em território de contração pelo quinto mês consecutivo. O índice de emprego no indicador de serviços ISM entrou em contração, de 50,5 em Janeiro para 48,0 em Fevereiro (contração pela segunda vez em três meses); os entrevistados disseram que perderam funcionários devido ao desgaste normal e estavam tendo problemas para preencher cargos, embora o emprego estivesse atualmente em níveis pós-pico e as empresas planejassem trazer novos associados à medida que a primavera se aproxima.

CONFIANÇA DO CONSUMIDOR:

O indicador de confiança do consumidor do Conference Board para fevereiro observou que as avaliações da situação atual enfraqueceram em fevereiro (41,3% dos consumidores disseram que os empregos eram “abundantes”, abaixo dos 42,7% em janeiro; 13,5% dos consumidores disseram que os empregos eram “difíceis de conseguir”, acima dos 11,0% em Janeiro). A opinião dos consumidores sobre o emprego também se tornou menos favorável, com as expectativas para os próximos seis meses a deteriorarem-se em Fevereiro, impulsionadas por um pessimismo renovado, incluindo sobre as condições do mercado de trabalho (14,7% esperavam que houvesse mais empregos disponíveis, abaixo dos 15,6% em Janeiro, enquanto 17,3% antecipavam menos empregos, subindo de 16,7%).

REMUNERAÇÕES:

Os analistas explicaram a recuperação mensal de +0,6% nos dados salariais de Janeiro, argumentando que foi uma função de fatores pontuais que não se repetirão em Fevereiro (inverno rigoroso, aumentos do salário mínimo em muitos estados). Na verdade, muitos continuam a defender que o crescimento salarial continuará a abrandar. Dentro dos dados mais recentes da JOLTs (janeiro), as principais vagas de emprego diminuíram para 8,863 milhões, de 8,889 milhões revisados, a taxa de demissões caiu de 2,2% para 2,1%, as contratações a taxa diminuiu de 3,7% para 3,6%, enquanto a taxa de vagas de emprego permaneceu inalterada em 5,3%. Tomando-o em combinação com outros indicadores de arrefecimento do mercado de trabalho, os analistas não veem muito que sugira que o mercado de trabalho irá impulsionar novas pressões inflacionistas, especialmente porque os indicadores prospectivos ainda aludem a um abrandamento do crescimento salarial. O presidente do Fed, Powell, nas suas observações ao Congresso esta semana, também reconheceu a tendência de abrandamento do crescimento dos salários nominais recentemente. A Oxford Economics disse que o aumento do salário médio por hora em linha com o consenso (+0,3% M/M esperado) deixaria o crescimento anual em 4,5%, bem acima do ritmo de 3,5% que o Fed vê como consistente com uma inflação de 2%. “Achamos que o Fed irá ignorar o ruído do início de 2024 nos dados de ganhos. A maioria dos outros indicadores de crescimento salarial, incluindo o índice de custos do emprego e o nosso rastreador salarial, mostram um claro abrandamento das pressões salariais e o declínio na taxa de desistências em Janeiro aponta para moderação nos próximos meses”.

FED POLICY:

O Livro Bege do Fed observa que, embora o emprego tenha aumentado de um ritmo ligeiro a modesto na maioria dos distritos, no geral, a tensão no mercado de trabalho diminuiu ainda mais. Mas a desaceleração não parece preocupar as autoridades; O Presidente do Fed, Powell, observou esta semana novamente que as condições do mercado de trabalho permaneceram relativamente apertadas, onde a procura de trabalho ainda excedeu a oferta, acrescentando que com a economia a crescer a um ritmo sólido, o Fed pode ser cuidadoso na sua abordagem à política monetária. Os traders provavelmente recorrerão ao recente manual segundo o qual quaisquer dados hawkish (salários acima do esperado, forte crescimento das folhas de pagamento) resultarão em maiores apostas de que o Fed poderia manter as taxas mais altas por mais tempo (o que provavelmente seria negativo para os títulos do Tesouro e as ações e positivo para o dólar), enquanto qualquer desvantagem encorajaria opiniões dovish de que os cortes nas taxas ocorreriam mais cedo. Atualmente, o mercado está precificando cerca de 88 pontos base de flexibilização das taxas este ano (o que equivale a três cortes de taxas de 25 bps full priced-in, com uma boa chance de um quarto), com o primeiro corte visto em junho (com cerca de 85% de probabilidade) e descartada totalmente a possibilidade de um corte nas taxas até a reunião de julho.

ARGUMENTANDO POR UM RELATÓRIO MAIS FORTE DO QUE O ESPERADO:

- Clima . O clima frio e com neve provavelmente pesou nas folhas de pagamento de janeiro, com as folhas de pagamento de construção, lazer e hotelaria, mineração e comércio atacadista subindo juntas apenas +18 mil – 46 mil abaixo da tendência de três meses (ver ponto de dados azul final no Anexo 1). Embora outra tempestade de inverno tenha afetado brevemente partes do Nordeste durante a semana da pesquisa de fevereiro, a queda de neve em todo o país diminuiu mais do que o habitual em relação a janeiro (ver ponto de dados vermelho final, invertido). O Goldman assume um aumento de 30-50 mil devido ao clima no relatório de hoje (MoM S/A), com base na suposição de que a maioria dos trabalhadores que faltaram ao trabalho em janeiro retornaram pelo menos durante parte da semana da pesquisa de fevereiro.

- Disponibilidade de emprego. As vagas de emprego JOLTS diminuíram 26 mil mês a mês, para 8,9 milhões em janeiro, e as medidas online também apresentaram tendência de queda. Embora a procura de trabalho tenha caído significativamente em termos líquidos, permanece elevada em 1-2 milhões em relação a 2019 e representa um fator positivo para o crescimento do emprego, na nossa opinião. Além disso, o diferencial laboral do Conference Board – a diferença entre a percentagem de inquiridos que afirmam que os empregos são abundantes e aqueles que afirmam que os empregos são difíceis de conseguir – diminuiu 3,9 pontos, para +27,8 em Fevereiro.

ARGUMENTANDO POR UM RELATÓRIO MAIS FRACO DO QUE O ESPERADO:

- Pesquisas de empregadores. Os componentes do emprego nas pesquisas às empresas foram mistas, mas permaneceram geralmente em níveis contracionistas em Fevereiro. O componente de emprego do rastreador da pesquisa industrial do Goldman aumentou 0,7 pontos, para 48,2, enquanto o componente de emprego do rastreador da pesquisa de serviços diminuiu 0,6 pontos, para 49,6. Ambos os rastreadores permanecem abaixo dos níveis médios de 2018-2019 de 55,3 e 56,6, respectivamente.

FATORES NEUTROS/MISTOS:

- Dados de alta frequência (Big Data). Os indicadores de emprego de Big Data foram sólidos ou fortes em fevereiro, com um ritmo médio de +181 mil nos quatro indicadores acompanhados (ver quadro 2), acima dos +172 mil em janeiro. Contudo, com exceção da Homebase, estes indicadores geralmente não captam os efeitos climáticos e, portanto, podem ter tido um desempenho inferior ao das folhas de pagamento não-agrícolas em Fevereiro.

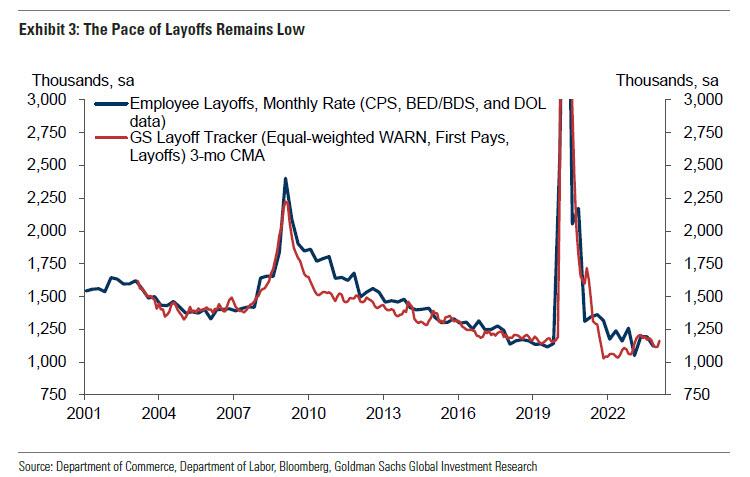

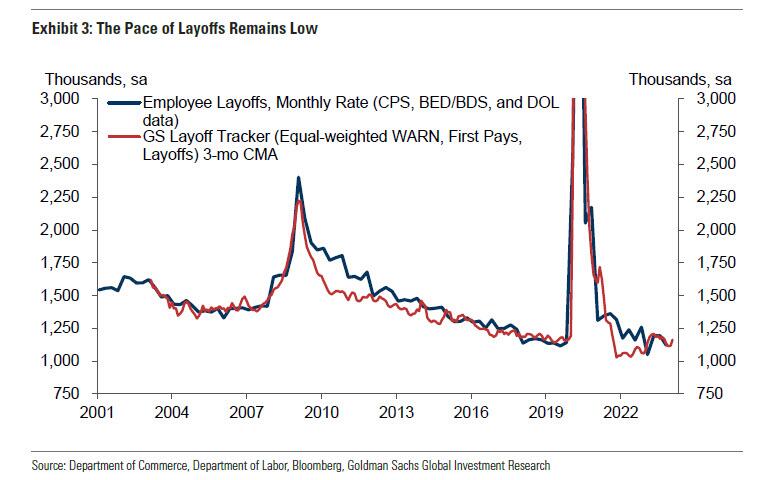

- Demissões. A atividade de demissões permaneceu baixa, com nosso rastreador de demissões GS subindo ligeiramente para 1,2 milhão de demissões em fevereiro (ver Figura 3). Dito isto, o período de despedimentos sazonalmente elevados na virada do ano já ficou para trás, o que implica que o ritmo dos despedimentos será um determinante menos importante dos ganhos líquidos de emprego em Fevereiro do que em Janeiro.

- Reivindicações de desemprego. Os pedidos iniciais de seguro-desemprego aumentaram para uma média de 215 mil no mês da folha de pagamento de fevereiro, ante 204 mil em janeiro e 225 mil em média em 2023. A taxa de demissão JOLTS permaneceu inalterada em níveis baixos (1,0%) em janeiro. As demissões anunciadas relatadas pela Challenger, Gray & Christmas aumentaram em 19 mil em fevereiro, para 80 mil (SA por GS), em comparação com 54 mil em média no segundo semestre de 2023.

Finalmente, olhando para o crescimento salarial, onde vimos uma grande recuperação no mês passado, o Goldman estima que os rendimentos médios por hora inalterados reduzam a taxa anual em três décimos, para +4,2% – abaixo do consenso de +0,2% e +4,3%, respectivamente. Conforme mostrado no painel esquerdo da Figura 4, o rendimento médio por hora aumentou 0,6% em janeiro (MoM S/A) e divergiu de outras medidas salariais.

Embora os aumentos salariais no início do ano possam ter contribuído, o Goldman acredita que o mau tempo foi o fator mais importante. Os salários pagos tendem a ser “mais rígidos” do que as horas comunicadas, e os setores sensíveis às condições meteorológicas, como a construção, a mineração, lazer e a hotelaria, registaram grandes quedas nas horas e aumentos consideráveis nos rendimentos médios por hora. Na verdade, conforme mostrado no painel direito da Figura 4, sete dos nove setores que mostraram força sequencial de AHE também exibiram um declínio na semana de trabalho.

Finalmente, a mesa de operações do Goldman escreve que o volume foi ofertado hoje em alta, antes do evento principal de amanhã. A maior parte do fluxo foi rolagem de hedges de índice/limpeza de posicionamento antes de amanhã, embora o Goldman tivesse um comprador de 28 mil Calls de SPY em 520 para Março. Os volumes de Calls das Mag-7 continuam a se destacar, já que a NVDA negociou mais de 1 milhão de contratos em 4 dos últimos 5 pregões. À frente do NFP também havia alguns compradores de gamma, e o straddle do dia caiu para 0,69% depois de andar um pouco mais que a vol duas vezes esta semana.