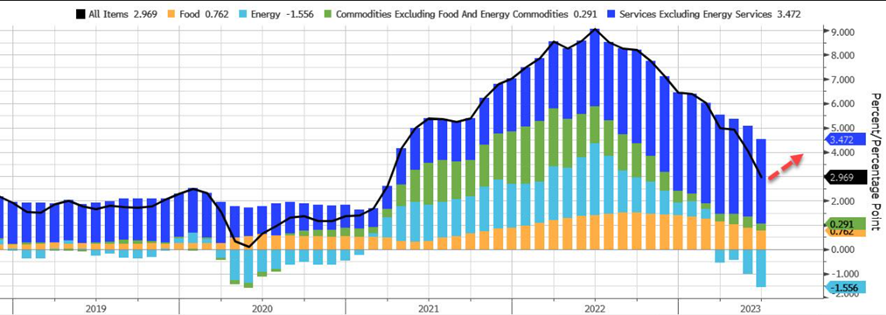

Após o relatório de folha de pagamento dos EUA de sexta-feira passada, o mercado se virou para o próximo grande evento macro, ou seja, o CPI dos EUA (com o PPI logo em seguida nessa sexta-feira) no objetivo de tentar encontrar o que o Fed vai fazer em seguida. Sobre o CPI, abaixo está o que a rua espera que o BLS relate hoje às 9h30.

Primeiro, o núcleo da inflação de julho, que excluem os preços voláteis de alimentos e energia:

- Core CPI MoM é de 0,2% (0,2% anterior)

- Core CPI YoY 4,7% (4,8% anterior).

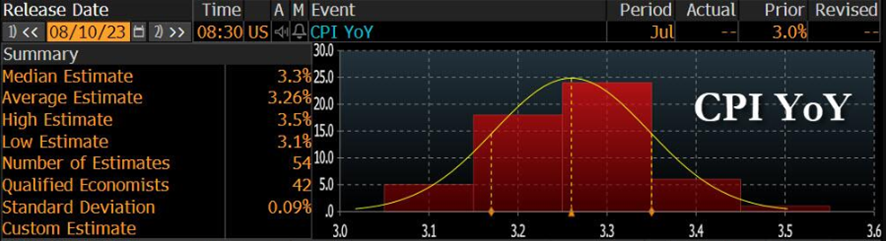

E aqui estão as estimativas do CPI principal de julho:

- Headline MoM de 0,2% (0,2% anterior)

- Headline YoY 3,3% (3,0% anterior).

Se essas previsões forem precisas, o CPI anual registrará seu primeiro aumento em 12 meses, desde o pico de 9% em junho de 2022…

… mesmo com o núcleo do CPI continuando seu declínio gradual para 4,7% de 4,8% (embora as leituras do núcleo anualizadas de 3, 6 e 12 meses ainda estejam lutando para ganhar impulso abaixo de 5% no momento).

E como o CPI está prestes a perder o benefício de generosos efeitos de base, Wall Street está cada vez mais mudando seu foco não para as impressões YoY CPI, mas para os mensais sequenciais muito mais voláteis (e, como tal, as chances de uma grande surpresa são substancialmente maiores).

Falando em Wall Street, vamos começar com o Goldman, que em sua prévia (disponível para download lá no meu canal do Telegram), estima um aumento abaixo do consenso de 0,15% MoM no núcleo do CPI de julho (vs 0,2% de consenso), o que reduz a taxa ano a ano para 4,66% (vs. 4,8% de consenso). O banco também espera um aumento de 0,16% no CPI principal de julho (contra o consenso de 0,2%), o que corresponde a uma taxa ano a ano de 3,17% (contra o consenso de 3,3%).

O banco destaca três principais tendências em nível de componente que terão um impacto descomunal no relatório deste mês.

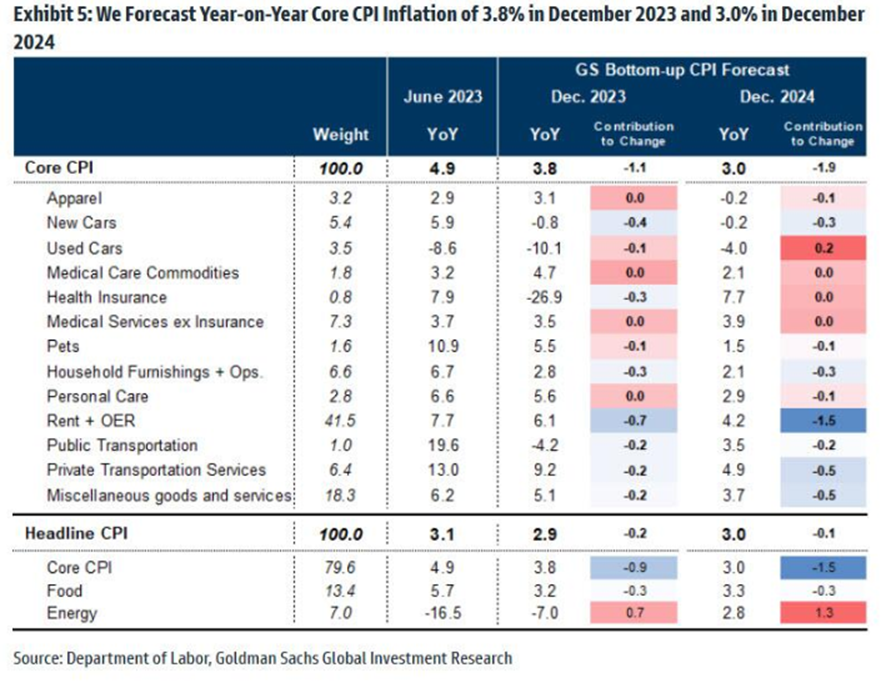

- Primeiro, ele espera uma queda de 3,0% nos preços de carros usados e uma queda de 0,3% nos preços de carros novos em julho, refletindo preços mais baixos em leilões de carros usados e aumentos contínuos nos incentivos promocionais das concessionárias. No futuro, o banco espera que a normalização da produção de automóveis, estoques mais altos e incentivos a veículos novos mais altos levem a novas quedas na inflação de carros usados, e também espera que os preços dos carros usados caiam 10% em relação ao ano anterior em dezembro de 2023 (embora com os bancos distribuindo empréstimos para automóveis como pão quente e mantendo o preço ao consumidor indiscriminado, duvidamos).

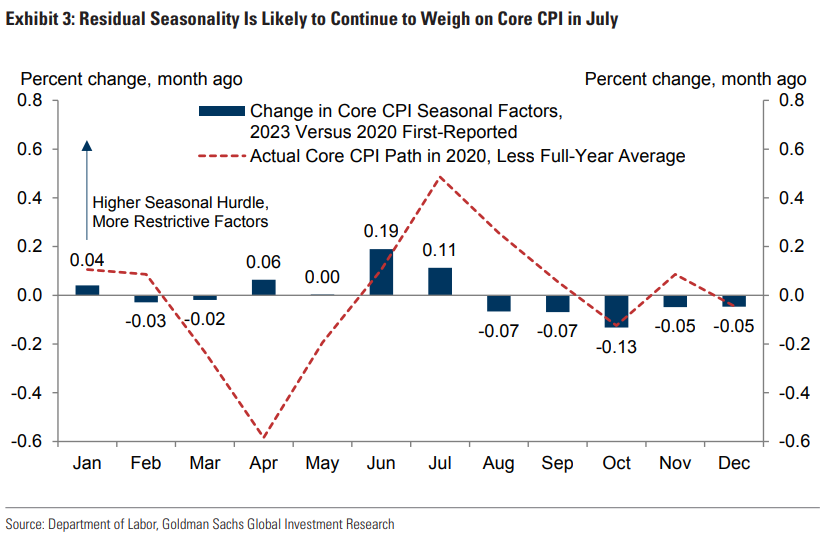

- Em segundo lugar, espera-se que a sazonalidade residual influencie os preços de vestuário e hospedagem neste mês, já que os fatores sazonais do CPI provavelmente se ajustam demais à recuperação dos preços após os bloqueios pandêmicos. Especificamente, o banco espera que os preços de vestuário e hospedagem caiam 2% cada este mês.

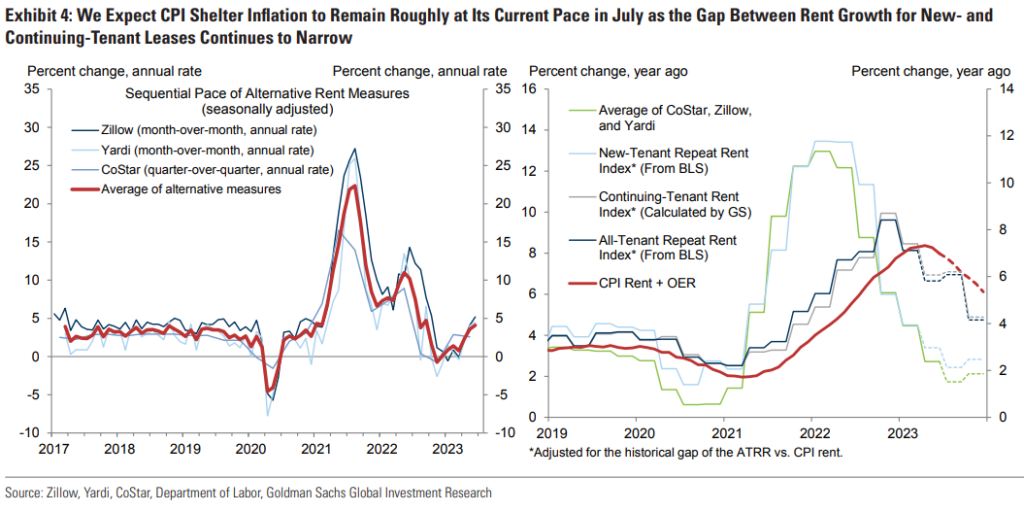

- Em terceiro lugar , o Goldman espera que a inflação de abrigos permaneça aproximadamente no ritmo atual (prevê-se que o aluguel aumente 0,44% e o OER aumente 0,47%), à medida que a diferença entre os aluguéis para arrendamentos novos e contínuos continua diminuindo. Os economistas do banco esperam que a diferença entre os aluguéis novos e contínuos esteja atualmente em torno de 3%, abaixo do pico de 7,5%. No futuro, o Goldman vê a inflação dos abrigos desacelerando para uma taxa anualizada de +5% (ou +0,41% não anualizada) até dezembro de 2023 e +3¾% (ou +0,30% não anualizada) até dezembro de 2024, à medida que a crescente oferta multifamiliar mantém novos aluguéis o crescimento dos aluguéis está moderado e a diferença entre os aluguéis novos e os aluguéis contínuos diminui ainda mais.

Em outros sub-índices, o Goldman também espera:

- um aumento de 1,4% nos preços do seguro de automóveis, uma vez que as transportadoras continuam compensando os custos mais altos de reparo e substituição,

- um aumento de 2,5% nas passagens aéreas, revertendo parcialmente a enorme queda de 8% em junho.

- espera-se que as quedas contínuas no seguro saúde resultem em uma retração de 0,3% nos preços dos serviços de assistência médica em julho.

Daqui para frente, o Goldman espera que o núcleo da inflação mensal do CPI permaneça na faixa de 0,2-0,3% nos próximos meses, refletindo a moderação contínua na inflação de abrigos, preços mais baixos de carros usados e inflação mais lenta de serviços não habitacionais, à medida que a demanda por mão de obra continua moderada. Prevemos inflação do IPC ano a ano de 3,8% em dezembro de 2023 e 3,0% em dezembro de 2024. Claro, o CPI principal está prestes a saltar mais de 4%, graças ao recente aumento nos preços do petróleo e do gás.

Mudando da research para o especialista de pregão do Goldman, Adam Crook, define o cenário da seguinte forma:

“Uma impressão crítica do CPI nesta quinta-feira, tendo como pano de fundo a volatilidade nos mercados de taxas de back-end. Wall Street espera amplamente uma impressão baixa, consenso muito amplo para um Core CPI de 0,2% neste mês e para o próximo”, embora valha a pena sinalizar que o especialista em dados, Spencer Hill, está pedindo uma impressão particularmente baixa em 0,15%: Declínio nos preços dos Carros Usados, moderação nos Abrigos, sem ressalto nas passagens aéreas (se houver algo muito diferente, desconfie que seja desta componente).

Em seguida, Crook discute como ele vê a reação do mercado:

Consenso de 0,2% provavelmente já precificado nos mercados de taxas, levando a uma reação silenciosa: preços de ~10bp até o final do ano permanecem no front-end (talvez mais rotações de setembro a novembro + dezembro); ainda gostamos de Steepeners com oferta aumentada + um Fed claramente feliz em ser paciente em qualquer impressão, exceto uma grande surpresa. Em FX, o consenso ou CPI mais baixo provavelmente injeta mais alívio de curto prazo, provavelmente levando a uma suavização moderada do USD vs GBP + AUD no G10; vs KRW, ZAR e COP em EM. Em Ações, em um CPI mais baixo, a alta provavelmente é limitada pelo ciclo de feedback de swaps de inflação de prazo mais longo + Nominais subindo se as Ações começarem a se recuperar agressivamente.

A assimetria, em termos de reação convexa em USD + Ações, pensamos que vem de um CPI mais alto, desencadeando uma venda mais desordenada dentro do espaço nominal do Tesouro , com uma subseqüente inclinação de baixa expondo ainda mais as vulnerabilidades do carry trade da EMFX, como bem como, mais recentemente, subscrito a aterrissagens suaves + exposições pró-cíclicas: USD mais forte, moedas de risco mais fraco e de carregamento mais fraco: GBP, AUD, EUR e em EM, KRW, ZAR, HUF, COP e MXN, todos parecem vulneráveis em tal resultado. Em Crédito, o beta de mercado para CPI foi reduzido devido ao caminho de avanço mais previsível que vem com a função de distribuição terminal do estreitamento das taxas que vimos nas últimas impressões.

Fora isso, vale notar que as conversas + perguntas dos clientes se afastaram da recessão iminente, que dominou há dois meses, para mais discussões sobre o desafio da inflação se estabelecer em níveis acima da meta e, portanto, vale a pena ficar de olho em alguns indicadores inflacionários que têm estabilizou ou até começou a aumentar recentemente (NFIB, Philly Fed, ISM Services + AHE) para uma leitura inicial sobre como a narrativa pós-verão pode se desenvolver.

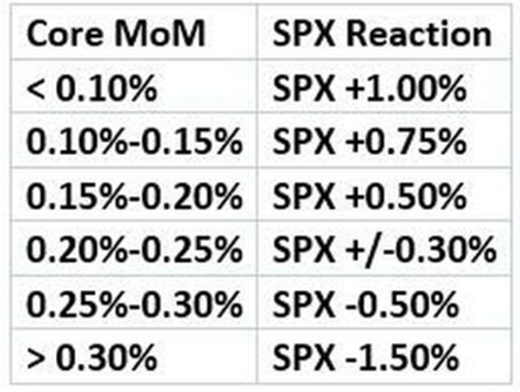

Se isso acima for complicadodemais para digerir, abaixo está a matriz de reação simplificada que o trader do Goldman, Lee Coppersmith, propõe para o S&P500 às principais impressões do CPI MoM:

Como referência, o movimento implícito esperado (straddle das opções ATM de SPX para vencimento hoje) do S&P é de 0,9%.

* * *

Do Goldman, voltamos para a análise de cenários de mercado para o JPMorgan, que espera o seguinte:

- Headline MoM CPI imprime 0,4% ou superior. Para que esse cenário de risco de cauda se concretize, você provavelmente precisará de uma combinação de núcleo mais quente do que o esperado com preços de automóveis mais quentes do que o esperado. A reação do mercado aqui aumentaria os rendimentos dos títulos, incluindo o rendimento de 10 anos para um novo maior de 52 semanas (4,24% contra 4,03% na sexta-feira). Esse aumento no vol dos títulos provavelmente puxaria o VIX para cima, aumentaria os spreads de crédito e desencadearia uma venda de ativos de risco, já que as expectativas de taxas terminais do Fed aumentariam o preço. SPX perde 1,75% – 2%; Probabilidade 5,0%.

- Headline MoM CPI Entre +0,2% – 0,4%. Esse resultado pode abalar a narrativa de desinflação, com a chave vindo dos componentes. Uma impressão mais quente do que o esperado, liderada por, digamos, habitação, que sabemos estar atrasada, seria diferente do que se víssemos um aumento nos preços dos veículos e transporte. Este último sendo impulsionado por um aumento nos gastos do consumidor que está levando a melhores previsões do PIB e o primeiro pode ser anulado pelas peculiaridades do IPC. SPX perde 1% – 1,5%, probabilidade 22,5%

- Headline MoM CPI em consenso, +0,2%. Esta é a expectativa do mercado e apoiaria a narrativa de desinflação e provavelmente não mudaria a visão do mercado de que o Fed está em pausa em setembro. Embora isso possa ser positivo, pode ser um movimento que desaparece à medida que o mercado muda seu foco para Jackson Hole (24 a 26 de agosto), onde busca obter confirmação das intenções de aumento de taxa do Fed. SPX adiciona 25bps – 50bps; Probabilidade 45%

- Headline MoM CPI Entre 0,1% – 0,2%. Isso consolidaria a história da desinflação e talvez lançasse opiniões de que o Fed poderia estar mais perto de declarar ‘missão cumprida’ sobre a inflação, já que a tendência de três meses se anualizaria para ~ 2%. Um resultado de ‘missão cumprida’ significaria cortes de taxas antes do esperado. Embora possa ser muito cedo para ver essa narrativa emergir, considere que, se virmos o comportamento do consumidor mudar de Serviços para Bens, poderemos ver uma inflação abaixo do esperado mais rapidamente devido ao impulso deflacionário da China. SPX acrescenta 1% – 1,5%; Probabilidade 25%

- Impressões abaixo de 0,1%. Outro resultado de risco de cauda que tem uma ampla gama de resultados. Se vimos uma impressão negativa do MoM, então acho que fortalece a narrativa do marcador acima, mas até que o mercado de títulos ganhe confiança de que sabe que o Fed completou o ciclo de alta, a curva de rendimento permanecerá invertida, no front-end. A desinversão pode desencadear outro movimento de alta nos estoques. Se você visse o front-end da curva de rendimento cair, isso apoiaria as ações, em geral, e as tecnológicas/cíclicas especificamente. SPX adiciona 1,5% a 2%; Probabilidade 2,5%

Comentando sobre esta matriz, o chefe da JPM Market Intel, Andrew Tyler, pega o microfone e escreve que as visões da mesa de operações do JPM estão alinhadas com Feroli e Street e veem ” uma probabilidade ligeiramente maior de uma impressão dovish do que de uma impressão hawkish”. Dito isso, o estrategista não vê este relatório tão significativo quanto o CPI de setembro e também não acha que obteremos novas informações do Fed em Jackson Hole. Mais alguns pensamentos de Tyler:

“Acho que o crescimento sem inflação é o caminho de curto prazo para a economia, excluindo um choque exógeno. Com essa visão, o Fed permanecerá em pausa, mas tentará manter sua opcionalidade. Várias conversas com investidores revelaram uma visão de ‘O Fed perdeu a inflação no caminho para cima, por que eles também não a perderiam no caminho para baixo ‘o que significa que a inflação é curada mais rápido do que o esperado; mas o Fed permanece em território restritivo por mais tempo do que o necessário, arriscando um pouso forçado em 2024.

Dito isso, assim como a mesa de operações do Goldman, o operador do JPM também espera uma suavidade do mercado de curto prazo, principalmente devido à ambigüidade em torno do Fed e à fraca sazonalidade das ações. No entanto, a longo prazo, Tyler acha que “a combinação de aumento do crescimento do PIB, uma recuperação nas expectativas de ganhos e o fim do ciclo de alta do Fed empurrará as ações para cima” e “o movimento para cima provavelmente é liderado por tecnologia e cíclicas”.

O JPM também forneceu um instantâneo do dia do CPI, mostrando o desempenho de várias classes de ativos quando o CPI fica mais quente e mais frio do que o esperado:

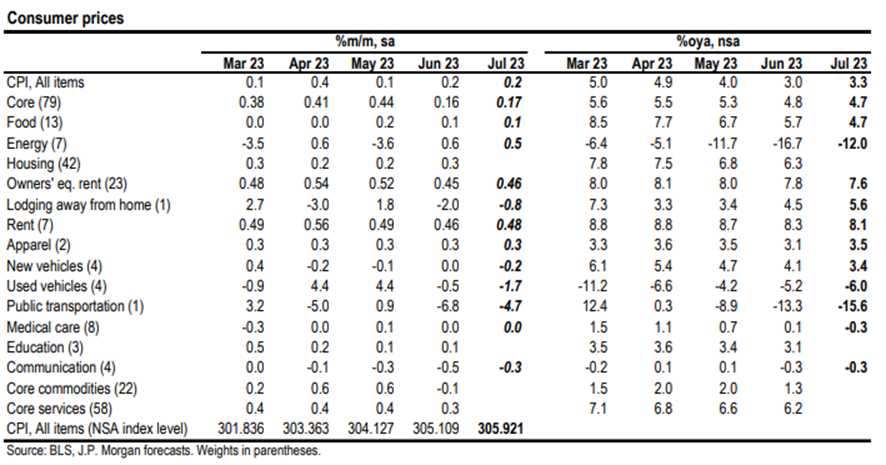

Em seguida, fazemos um rápido desvio para compartilhar o que o economista-chefe do JPM, Mike Feroli, pensa ( a prévia completa está aqui para assinantes profissionais ). Feroli vê Headline MoM CPI imprimindo +0,2%, em linha com Street; e ele vê Core MoM imprimindo +0,17%, logo abaixo do Street que está em +0,2%. Aqui estão os destaques do comentário de Feroli:

Nós [Feroli & equipe] acreditamos que o índice de preços ao consumidor (IPC) subiu 0,2% em julho, com essa medida subindo 3,3% oya. Estimamos que o núcleo do índice (que exclui alimentos e energia) subiu 0,17% em julho, o que seria semelhante ao ganho de junho, e acreditamos que a taxa do ano anterior continuou moderada, chegando a 4,7% em julho após a impressão em 4,8% em junho. Longe do núcleo, esperamos um aumento de 0,5% no IPC de energia em julho, com ganhos em muitas das principais subcategorias subjacentes, juntamente com um aumento de 0,1% no IPC de alimentos, que seria seu terceiro ganho modesto consecutivo.

Dentro do núcleo, acreditamos que as medidas de aluguel continuarão a aumentar a inflação geral, embora o ritmo da inflação de aluguel tenha diminuído recentemente . Projetamos que o aluguel dos inquilinos aumente 0,48% em julho, enquanto o aluguel equivalente dos proprietários aumente 0,46%. Também projetamos um aumento de 0,3% para os preços do vestuário em julho para ajudar a impulsionar o núcleo agregado, com esse movimento mantendo o recente ritmo mensal de inflação.

Mas procuramos detalhes mais suaves em muitas das outras categorias principais relacionadas ao núcleo do IPC. Os preços da assistência médica ficaram praticamente estáveis nos últimos meses e não prevemos mudanças para julho. Os preços das comunicações têm tendência de queda ultimamente e esperamos que isso continue em julho, com uma queda de 0,3%.

Os preços dos imóveis têm estado voláteis ultimamente, mas esperamos uma queda de 0,8% em julho após a queda de 2,0% em junho, com base em parte em alguns dados relacionados ao setor . Também achamos que as passagens aéreas caíram novamente em julho, ajudando a gerar uma queda de 4,7% no índice de preços de transporte público mais amplo para julho . Os dados da indústria também sinalizam que os preços dos veículos caíram recentemente, e estimamos que os preços dos veículos novos caíram 0,2% em julho, enquanto os preços dos usados caíram 1,7%.

Finalmente, cortesia dos traders do JPM, Phoebe White e Mike Hanson, que veem o núcleo da inflação permanecendo estável em 3%, abaixo estão alguns números das impressões do IPC nos últimos 12 meses. Os números a seguir vêm da previsão de inflação da economista do JPM Nora Szentivanyi e dos cálculos da US Mkt Intel.

- As visões Hawkish apontarão para um ressurgimento dos preços das commodities, enquanto os gastos do consumidor continuam acima da tendência.

- Quão forte é o consumidor? Como percentual de 2019, a Mastercard disse que os gastos foram de 180% em abril, 178% em maio, 176% em junho, 178% no segundo trimestre e 178% até agora em julho

- A visão Dovish apontará para um impulso inflacionário esperado da China mais fraco, normalização contínua das cadeias de suprimentos e falta de crescimento da oferta monetária.

Juntando tudo, a mesa de negociação do JPM vê as impressões dovish CPI como mais prováveis do que as impressões hawkish, dado que o impulso deflacionário da China levará tempo para reverter, o PPI da China tende a preceder o PPI/CPI dos EUA, uma falta de crescimento da oferta monetária e aperto margens corporativas como os fatores determinantes da visão mais branda do banco.

CHINA PPI vs. US CPI vs. US PPI

Fontes: Bloomberg, Goldman Sachs, JPMorgan, zerohedge, BLS, Zillow, Yardi, CoStar, Manheim, JD Porwe, CarGurus, Autodata.