- O mercado de ações apresenta um cenário favorável com poucos novos catalisadores, e o ímpeto está sendo impulsionado pelo movimento ascendente na região Ásia-Pacífico.

- O índice DXY caiu abaixo de 104,00, com outras as demais moedas do G10 na mesma tendência; JPY próximo das mínimas enquanto Ueda do BoJ destaca razões para manter uma postura ultra acomodatícia.

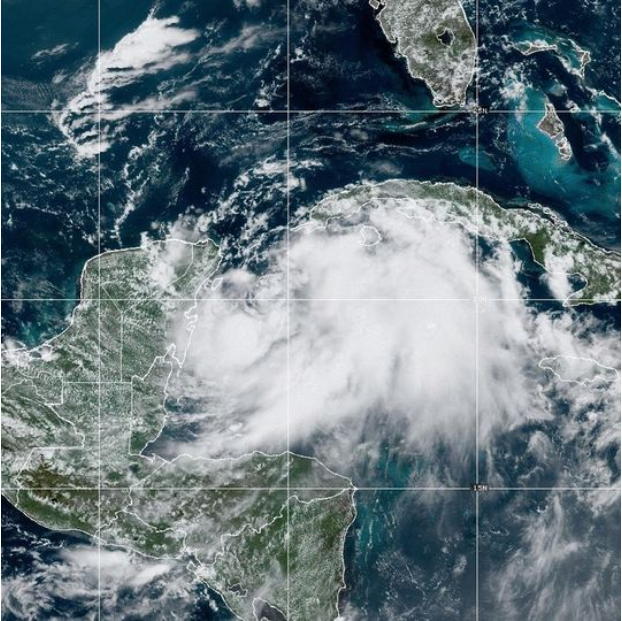

- Os benchmarks de energia estão mais fortes devido a várias atualizações da NHC “National Hurricane Center” e da Offshore Alliance sobre a greve nas companhias de gás natural.

- Bunds testam as baixas de sexta-feira, retornando ao range baixista de menor resistência.

- No calendário econômico, destaque para a produção industrial do Fed de Dallas nos EUA e suprimento do Fed dos EUA, Barr. Também as falas de Nagel e Holzmann do BCE.

SESSÃO EUROPEIA

AÇÕES

- As bolsas europeias estão em alta, com o Euro Stoxx 50 subindo 0,6%, à medida que a região ganha impulso com a força da região Ásia-Pacífico em um mercado reduzido devido ao feriado bancário no Reino Unido.

- Os setores estão apresentando desempenho semelhante, com destaque para o desempenho superior nas empresas de tecnologia após relatos do SCMP de que a demanda chinesa pelas máquinas de litografia da ASML já ultrapassou a projeção para 2023. Empresas do setor imobiliário têm desempenho inferior após relatos de que a Alemanha votará uma proposta para diminuir os limites de aumento de aluguel.

- Nos Estados Unidos, os futuros estão ligeiramente mais altos, com o ES subindo 0,2%, seguindo a narrativa acima, uma vez que os fundamentos estão leves de outra forma. A sessão nos EUA contará com comentários de Barr, do Fed.

FOREX

- O índice DXY cai abaixo de 104,000 e se afasta ainda mais do pico de sexta-feira em 104,440, mas o Dólar se mantém firme.

- O Euro está neutro nesta manhã, entre 1,0795 a 1,0900, encontrando resistência devido a uma boa quantidade de opções expirando.

- O Iene paira próximo das mínimas em torno de 146,63, enquanto o Governador do BoJ, Ueda, destaca razões para manter uma postura ultra acomodatícia.

- O Dólar Australiano perde força em meio a vencimentos significativos de opções em relação ao Dólar Americano, um pouco acima de 0,6400, após um breve impulso a partir de dados de vendas no varejo melhores do que o esperado e um ressurgimento do Yuan.

- A Libra Esterlina enfraquece em um mercado reduzido devido ao feriado no Reino Unido, independentemente das declarações de Broadbent, do BoE, dizendo que as taxas podem ter que permanecer restritivas por um tempo.

- O par GBP/USD não consegue se manter acima de 1.2600.

- O PBoC estabelece o ponto médio USD/CNY em 7.1856 em comparação com a expectativa de 7.2854 (anterior 7.1883).

RENDA FIXA

- Os títulos públicos voltaram ao caminho baixista de menor resistência, e o aumento nos volumes de negociação sugere mais convicção no lado vendedor.

- Os Bunds se moveram de forma convincente abaixo da mínima de sexta-feira, agora no patamar entre 132,33 e 131,72.

- Os T-notes estão um pouco mais resilientes dentro da faixa de 109-19/10 antes da pesquisa de manufatura do Dallas Fed e dos leilões de títulos de 2 e 5 anos.

COMMODITIES

- O benchmarks do petróleo estão um pouco mais fortes, com a narrativa macro mais ampla ganhando impulso a partir do estímulo chinês, embora tenha sido observada uma pressão momentânea à medida que o dólar americano atingiu uma nova máxima intradiária; atualmente, os preços do WTI e do Brent para outubro de 2023 estão em torno de USD 80,00/bbl e USD 84,50/bbl, respectivamente, dentro de parâmetros relativamente estreitos de menos de 1 dólar por barril.

- O gás natural está em território positivo, embora apenas modestamente, uma vez que a Offshore Alliance agora tem o apoio dos trabalhadores para possíveis greves, mas ainda não foi formalizado o aviso de quando acontecerá.

- Foi encontrado um vazamento de petróleo em um gasoduto de transmissão que liga a Ilha Kharg ao porto de Genaveh, no Irã, de acordo com a Tasnim. A magnitude do vazamento não foi especificada, segundo a Reuters.

- Trabalhadores australianos da Chevron (CVX) na planta de GNL de Wheatstone votaram para autorizar o sindicato a convocar uma greve, se necessário; a Offshore Alliance diz que em breve serão apresentados avisos de greve contra a Chevron (CVX).

- O NHC informa que a Tempestade Tropical Idalia, a cerca de 125 milhas ao sul da ponta oeste de Cuba, tem ventos máximos sustentados de 65 mph (cerca de 105 km/h); espera-se que se torne um furacão hoje.

- O ouro à vista está inalterado no ponto médio da faixa de USD 1913-1917 por onça, e da mesma forma que o dólar americano, está enfrentando dificuldades em encontrar uma direção clara e duradoura; os metais básicos estão mais fortes devido ao estímulo chinês.

US HEADLINES

- O presidente dos EUA, Biden, fará um pronunciamento sobre a redução dos custos com saúde em 29 de agosto, de acordo com a Bloomberg.

EUROPA HEADLINES

- A Polícia Metropolitana do Reino Unido está em estado de alerta máximo após uma violação significativa de segurança que resultou no hackeamento dos dados de oficiais e funcionários. Todos os 47 mil membros da equipe foram notificados sobre a possível exposição de suas fotos, nomes e patentes, de acordo com a Sky News.

- O Partido Social Democrata (governante da Alemanha) votará em uma proposta para diminuir os limites de aumento de aluguel na tentativa de combater a inflação. A proposta prevê um limite de aumento de aluguel residencial de 6% por três anos, de acordo com o Bild citando um projeto de resolução.

- O Presidente do Conselho da UE, Michel, diz que a UE deve estar preparada para aceitar novos estados membros até 2030, segundo o Financial Times citando observações por escrito.

- Holzmann, do BCE (Falcão), vê argumentos para um aumento da taxa de juros se nenhuma surpresa surgir; diz que deve começar o debate sobre o fim dos reinvestimentos do PEPP, de acordo com a Bloomberg; pode começar a avaliar a política quando atingir 4,0%.

- A Fitch mantém a classificação da República Tcheca em “AA-“; perspectiva negativa.

SESSÃO ÁSIA-PACÍFICO

- As ações da região Ásia-Pacífico começaram a semana em alta, seguindo um movimento semelhante de Wall Street, enquanto o foco durante a noite esteve nas ações chinesas após as medidas de apoio anunciadas pelas autoridades na sexta-feira.

- O ASX 200 foi sustentado pelos setores de energia e ouro, enquanto o setor de mineração mais amplo foi contido pela Fortescue Metals Group, que ficou aquém das expectativas de lucro líquido e relatou um encargo por desvalorização.

- O Nikkei 225 também foi sustentado por seu setor de energia, e o índice eventualmente ultrapassou a marca de 32.000 pontos, encontrando alguma resistência inicial nesse nível.

- O Hang Seng e o Shanghai Composite foram impulsionados na abertura, com o mercado continental registrando ganhos superiores a 3%, à medida que reagiam às medidas de sexta-feira para impulsionar a confiança dos investidores. Em Hong Kong, a China Evergrande caiu 80% após retomar a negociação após uma pausa de 17 meses.

ÁSIA-PACÍFICO HEADLINES

- O Ministério das Finanças da China anunciou que a China reduzirá pela metade o imposto de selo sobre a negociação de ações a partir de 28 de agosto, segundo a Reuters.

- O regulador de valores mobiliários chinês disse que a China reduzirá o ritmo das ofertas públicas iniciais (IPOs) e regulamentará ainda mais as reduções de ações. O regulador acrescentou que as bolsas também diminuirão os requisitos de margem, de acordo com a Reuters.

- A China suspendeu hoje parte das negociações algorítmicas quantitativas T+0 via corretores devido a preocupações de que o T+0 possa enfrentar condições de mercado unilaterais e levar à exposição ao risco, segundo a STCN media.

- A China Evergrande (3333 HK) H1 2023 (CNY): Prejuízo de 33 bilhões (anterior -64,2 bilhões YoY). Receita de 128,2 bilhões (anterior 89,3 bilhões). A empresa disse que sua capacidade de continuar dependerá da implementação bem-sucedida de um plano de reestruturação de dívidas no exterior e de negociações bem-sucedidas com os demais credores sobre extensões de pagamento, de acordo com a Reuters.

- A China pediu a alguns fundos para se absterem de vendas líquidas de ações para impulsionar o mercado, segundo a Bloomberg News.

- O PBoC injetou 332 bilhões de CNY via operações de recompra reversa de 7 dias com taxa de 1,80% para uma injeção líquida de 298 bilhões de CNY, segundo a Reuters.

- O fundador da Foxconn (2317 TT), Terry Gou, concorrerá à presidência de Taiwan, segundo a Reuters.

- A Nova Zelândia informou que vai reduzir as concessões orçamentárias e as medidas devido à deterioração da economia global e particularmente na China, de acordo com a Reuters.

- O Governador do BoJ, Ueda, disse que a inflação subjacente ainda está abaixo de 2%, o que é motivo para manter a abordagem atual de política monetária. Ele acrescentou que a demanda doméstica ainda está em uma tendência saudável, embora isso precise ser confirmado pelos dados do terceiro trimestre, de acordo com a Reuters. Ele também acrescentou que, para o Japão, a força dos EUA está compensando parte da fraqueza da China, e a fraqueza na China parece estar centrada no mercado imobiliário.

- O Japão eleva a visão sobre as exportações em agosto pela primeira vez em 3 meses, dizendo que a tendência está “se recuperando recentemente”; A visão geral sobre a economia é de que ela está “se recuperando moderadamente”.

CALENDÁRIO ECNÔMICO