O rápido aumento das taxas de juros a longo prazo se junta à lista de ameaças que pairam sobre a economia dos Estados Unidos.

A taxa de rendimento dos títulos do Tesouro dos EUA com vencimento em 10 anos atingiu 5% na segunda-feira pela primeira vez em 16 anos, após uma rápida escalada nas últimas semanas. Isso se soma a muitos custos de empréstimo, incluindo outros títulos do governo de longo prazo, hipotecas, cartões de crédito, compras de automóveis e empréstimos comerciais, que podem desacelerar a economia surpreendentemente resiliente.

U.S. 10-Year Treasury Note

O aumento das taxas de juros se junta a outros possíveis obstáculos para a economia. Isso inclui a possibilidade de conflitos no Oriente Médio aumentarem os preços da energia, greves prolongadas resultando em perdas de empregos mais amplas e um possível fechamento parcial do governo no próximo mês.

Enquanto isso, taxas mais altas aumentam os custos de empréstimos para o governo dos EUA, em meio a déficits e dívidas federais crescentes.

A economia tem se mantido forte ao longo do último ano, apesar do Federal Reserve ter elevado rapidamente as taxas de curto prazo para combater a inflação, moderando a atividade econômica. Se as taxas de longo prazo mais elevadas persistirem, elas podem aumentar os riscos de uma recessão mais ampla e profunda, em vez de uma aterrissagem suave esperada, na qual a inflação se acalma sem uma recessão.

“O medo no mercado é que tenhamos surpresas de taxas cada vez mais altas”, disse Roger Aliaga-Díaz, economista-chefe para as Américas na Vanguard. “Ainda acreditamos que não estamos totalmente fora do risco de uma recessão.“

Taxas mais altas podem reduzir os gastos do consumidor, que têm impulsionado a economia neste ano, juntamente com um mercado de trabalho forte. A contratação aumentou e a taxa de desemprego se manteve em níveis historicamente baixos em setembro, de acordo com o Departamento do Trabalho. Os americanos estenderam suas compras de verão em varejistas para o mês passado, mostraram dados separados.

Isso impulsionou o crescimento econômico a uma taxa anual acima de 5% durante os meses de verão, estima o Federal Reserve Bank de Atlanta. Economistas consultados neste mês pelo The Wall Street Journal estimam que o crescimento desacelerará a uma taxa de cerca de 0,9% no trimestre atual.

Os consumidores também enfrentam a retomada dos pagamentos de empréstimos estudantis federais e preços mais altos do que antes da pandemia.

“Você tem uma combinação que não favorece um aumento nos gastos do consumidor, mas sim gastos mais cautelosos do consumidor”, disse Gregory Daco, economista-chefe na EY-Parthenon.

Ele espera um aumento de 3% nas vendas no varejo durante a temporada de festas de novembro a dezembro deste ano em relação ao ano anterior, o que representa uma desaceleração em comparação com 2022 e fica atrás da taxa recente de inflação. Agora, ele vê a probabilidade de uma recessão nos Estados Unidos nos próximos 12 meses em torno de 50%, um aumento em relação aos 40% antes do rápido aumento das taxas de juros a longo prazo.

O repentino aumento nas taxas de juros a longo prazo também cria a possibilidade de tumulto nos mercados financeiros, segundo ele.

Taxas de juros mais altas podem fortalecer ainda mais o dólar, prejudicando os exportadores americanos, tornando seus produtos mais caros nos mercados mundiais.

No mercado imobiliário, taxas de juros mais altas intensificam a pressão negativa em um mercado em declínio. Taxas de juros hipotecários que se aproximam de 8% criam “um novo limiar psicológico” para potenciais compradores de imóveis, disse Lisa Sturtevant, economista-chefe da Bright MLS.

“Francamente, os números vão deixar de funcionar para as pessoas”, disse ela, à medida que tanto as taxas de juros hipotecários quanto os preços elevados das casas tornam as compras menos acessíveis para muitos. Uma desaceleração nos investimentos residenciais e nas compras relacionadas, como mobiliário, reduziria o crescimento econômico geral.

É importante ressaltar que o aumento nas taxas de juros dos títulos do Tesouro de longo prazo pode desacelerar ou reverter: “Quanto mais alto estivermos, mais provável é que o próximo movimento seja de queda”, disse Aliaga-Díaz, da Vanguard.

Taxas persistentemente mais altas provavelmente colocariam estresse no orçamento federal também. Os gastos federais com juros da dívida pública aumentaram em US$ 162 bilhões durante o ano fiscal encerrado em 30 de setembro, em comparação com o ano anterior, de acordo com o Departamento do Tesouro. Isso foi mais do que os aumentos respectivos nos gastos com Medicare, Medicaid e Previdência Social.

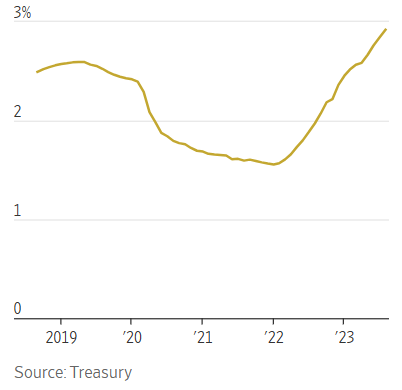

O endividamento governamental pode custar mais caro

Taxa média ponderada de juros para a dívida federal

O Escritório de Orçamento do Congresso espera que os pagamentos da dívida federal tripliquem em relação ao produto interno bruto, chegando a 6,7% até 2053. Essas previsões se baseiam em uma taxa de rendimento dos títulos do Tesouro de 10 anos com média de 3,8% em 2033 e 4,5% em 2053.

“Se as taxas de juros em alta se mantiverem a longo prazo, isso pode ser potencialmente catastrófico para o orçamento federal”, disse Brian Riedl, pesquisador sênior no Instituto Manhattan e ex-funcionário republicano.

Taxas de juros mais altas gradualmente aumentam o custo de endividamento do governo, à medida que o Tesouro rola dívidas emitidas anteriormente a taxas de juros mais baixas. A taxa média ponderada de juros que o governo pagou em toda a sua dívida foi de 2,92% em agosto, de acordo com dados do Tesouro. No entanto, mais da metade de toda a dívida do Tesouro vencerá em menos de três anos, o que significa que essa taxa está destinada a subir ao longo do tempo.

Alec Phillips, economista político-chefe do Goldman Sachs, disse que o custo dos pagamentos de juros do governo é menos preocupante quando ajustado para a inflação. O custo líquido real dos juros é mais acessível considerando o tamanho da economia, disse ele.

Enquanto isso, é provável que o governo tenha que continuar pegando empréstimos. Quando ajustado para o plano de cancelamento de empréstimos estudantis, o déficit aumentou drasticamente durante o ano fiscal que terminou recentemente. O Departamento do Tesouro surpreendeu os investidores ao anunciar em julho que aumentaria gradualmente o tamanho de suas emissões de notas e títulos.

Pedir mais empréstimos pode fazer com que as taxas subam, potencialmente criando um ciclo vicioso de dívida. “Tudo se resume a, em algum momento, o mercado de títulos começa a limitar Washington, pelo menos a taxas de juros razoáveis”, disse Riedl.

Wendy Edelberg, ex-economista-chefe do CBO, disse que despesas de juros mais altas, em última análise, forçarão os formuladores de políticas a decidir se aceitarão custos de empréstimos mais altos, aumentarão impostos ou reduzirão os gastos. Ela afirmou que gastar mais com o pagamento de dívidas antigas afetará o investimento privado, mas não necessariamente causará uma crise.

“Precisamos decidir qual é a forma mais eficaz de financiar esses custos de juros”, disse Edelberg.

Escrito por Amara Omeokwe e Andrew Duehren