- Manter a posição atual pode aproximar o iene da zona de intervenção.

- Ajustar o YCC pode levar especuladores a intensificar suas apostas em sua queda.

Como sinal de como as discussões sobre a política podem ser tensas, funcionários do BOJ provavelmente monitorarão os movimentos das taxas até o último minuto antes de decidir se ajustam o YCC, de acordo com pessoas familiarizadas com o assunto.

“O BOJ está em uma posição extremamente difícil”, disse Tsuyoshi Ueno, economista sênior do Instituto de Pesquisa NLI em Tóquio. “Seja o que for que faça, não conseguirá agradar a todos.”

A maioria dos economistas consultados pela Bloomberg acredita que Ueda quer ver mais evidências de crescimento salarial e uma tendência de preços mais sólida antes de abandonar a taxa de juros negativa do BOJ na próxima primavera. Três quartos deles acham que ele pode fazer isso sem ajustar as configurações de política durante a reunião de dois dias que termina na terça-feira.

Os outros discordam. Eles acham que Ueda precisa tomar alguma medida para ganhar tempo se não quiser mudar de rumo na política ainda.

Três dos principais fatores que alimentam a especulação de uma mudança iminente são o iene, as taxas de juros e os preços.

O iene atingiu uma nova mínima do ano na semana passada, levantando a possibilidade de intervenção do governo para sustentá-lo. Um dos principais fatores que enfraquecem a moeda é o estímulo contínuo do BOJ para estimular a inflação, uma postura em desacordo com as taxas de juros mais altas em todo o mundo destinadas a conter o crescimento dos preços. Ele estava pouco alterado em 149,57 em relação ao dólar às 12:48 em Tóquio.

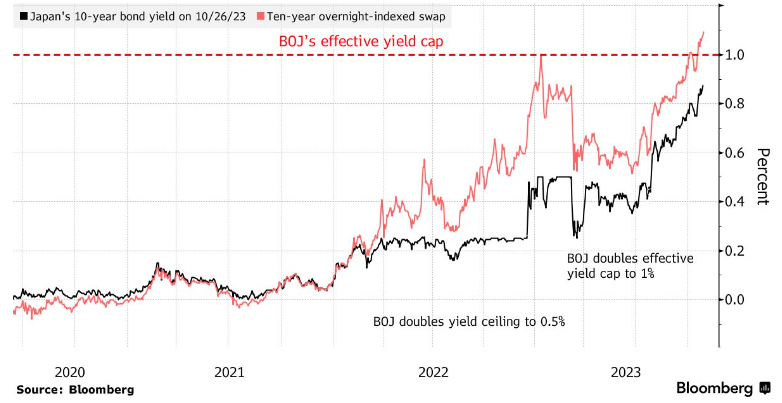

Enquanto isso, os rendimentos dos títulos do governo estão se aproximando do teto de 1% do banco, um nível que o BOJ disse em julho ser improvável de ser alcançado. O rendimento atingiu uma nova máxima de uma década de 0,89% na segunda-feira, após ganhos na semana passada que provocaram compras adicionais de títulos pelo banco central. Enquanto isso, um leilão de títulos do governo de dois anos na segunda-feira atraiu a menor relação oferta/demanda desde 2010.

Cada rodada de compra de títulos pelo BOJ serve como um lembrete aos investidores de sua política ultraleve, mantendo pressão de queda sobre o iene.

As compras adicionais de títulos também levantam questões sobre a eficácia e até mesmo a viabilidade do programa de flexibilização do banco.

O BOJ Está Comprando Títulos em um Ritmo Histórico

Lá em 2016, quando o banco estava no caminho de comprar 119 trilhões de ienes (795 bilhões de dólares) em títulos, os funcionários optaram por afastar-se do afrouxamento quantitativo à medida que implementavam o controle da curva de rendimentos para tornar seu estímulo mais sustentável. Mas este ano, o banco está no caminho de igualar ou até mesmo superar esse recorde com base nos números até 27 de outubro, enquanto se esforça para defender sua estrutura.

“Nenhum outro banco central tem que enfrentar esses problemas complicados”, disse Ueno, da NLI. “Isso mostra o desafio de tentar manter o YCC.”

O outro grande desafio para Ueda é explicar o quanto falta para atingir sua meta de inflação. O crescimento dos preços já se manteve acima da meta de 2% do BOJ por mais de um ano e meio, levando a uma série de medidas governamentais para limitar o impacto do aumento do custo de vida, com mais medidas previstas em um pacote econômico esperado ainda esta semana.

A aceleração surpreendente na inflação ao consumidor em Tóquio em outubro aumentará a pressão sobre os formuladores de políticas. Os dados de sexta-feira, um indicador líder para as tendências nacionais, mostraram que os preços, excluindo alimentos frescos, subiram 2,7% na capital.

Espera-se que o banco aumente suas previsões de preços para este ano fiscal e o próximo na reunião. Isso significaria que o BOJ está prevendo que a inflação-chave do Japão se mantenha acima de 2% por três anos consecutivos. Isso é uma conquista que a nação não alcança desde o início dos anos 1990 e levantaria a questão de por que o BOJ está mantendo o estímulo no lugar.

A visão mais recente sobre a distância para atingir a meta, segundo pessoas familiarizadas, é que a meta do banco de inflação estável de 2% ainda não está à vista, apesar do progresso em grande parte dentro das expectativas. Isso sugere que não haverá grandes movimentos em direção à normalização da política na reunião, como o fim das taxas negativas.

Os players do mercado veem uma maior probabilidade de mudança. Os swaps indexados à taxa de juros de curto prazo de dez anos já estão acima do teto efetivo de rendimentos do BOJ, sugerindo que os traders estão apostando ou pelo menos se protegendo contra um aumento nos rendimentos dos títulos.

Investidores veem a taxa de juros de 10 anos ultrapassando o limite do Banco do Japão.

Existem várias opções para ajustar as configurações do YCC se forem feitas mudanças. Isso inclui simplesmente aumentar a taxa para as operações diárias a uma taxa fixa de 1%, abolir um ponto de referência de 0,5% nos movimentos das taxas e ajustar como o banco conduz a política diariamente, de acordo com pessoas familiarizadas com o assunto.

Elevar o limite das taxas estreitaria a diferença de taxas em relação aos Estados Unidos, ajudando a aliviar a pressão sobre o iene. Também abriria ainda mais caminho para a normalização da política, permitindo que as taxas se movam mais próximas dos níveis negociados livremente.

No entanto, enfraqueceria o poder do estímulo do BOJ justamente quando parece estar se aproximando de sua meta de inflação estável após mais de uma década de compras maciças de ativos. Também pode oferecer um sinal de alerta para especuladores de mercado à procura de oportunidades. O colapso da meta de rendimento do Banco de Reserva da Austrália em 2021 mostra os riscos de dar aos players do mercado a impressão de que um banco central está em fuga.

O BOJ provavelmente elevará o limite de rendimento de facto de 1% para 1,5% na próxima reunião “porque a taxa já está próxima do limite atual, o que pode incentivar os players do mercado a testar a linha”, disse Shusuke Yamada, chefe de estratégia de moeda e taxas do Japão no Bank of America em Tóquio, em entrevista.

Entre a maioria dos economistas que veem o BOJ mantendo a posição por enquanto, Shigeto Nagai, ex-chefe do departamento internacional do BOJ, disse que mudar o limite superior como precaução contra o impacto das taxas de juros em alta nos EUA tornaria o YCC sem sentido.

No entanto, Nagai, atualmente chefe de economia do Japão na Oxford Economics, disse que o banco provavelmente continuará a insinuar a possibilidade de encerrar as taxas negativas ou ajustar o YCC no futuro, pois isso seria útil para reduzir a pressão de queda sobre o iene.

Entre a minoria que vê mudanças, Kentaro Koyama, economista-chefe do Japão na Deutsche Securities e ex-funcionário do BOJ, alerta que a pressão sobre o YCC pode ser extremamente forte até a próxima reunião em dezembro, dada a perspectiva de inflação e as crescentes expectativas de normalização do mercado.

“É difícil imaginar que o BOJ não fará nada nesta reunião”, disse ele.

Escrito por Sumio Ito, Yumi Teso e Mia Glass