O BoJ manteve as configurações e orientações de sua política monetária, JGBs em alta e USD/JPY perto de 145,00.

- O BoJ manteve as configurações de política monetária e orientações futuras, Ueda afirmou haver pouca chance de o BoJ alterar a política em janeiro.

- Houve uma reação dovish nos títulos de renda fixa, com os JGBs liderando e os rendimentos globais mais baixos, enquanto o USD/JPY testa 145,00 no máximo.

- As bolsas europeias e os futuros dos EUA estão mais firmes, com o ES permanecendo abaixo de 4800 e o melhor de segunda-feira em 4802,25.

- O DXY está pivotando em torno de 102,50, com AUD e NZD mais uma vez apresentando desempenho superior, e força também no EUR e GBP.

- O petróleo bruto e os benchmarks de energia europeus estão mais fracos devido a uma pausa nas tensões no Mar Vermelho, mas o petróleo bruto se recuperou desde os comentários da Euronav.

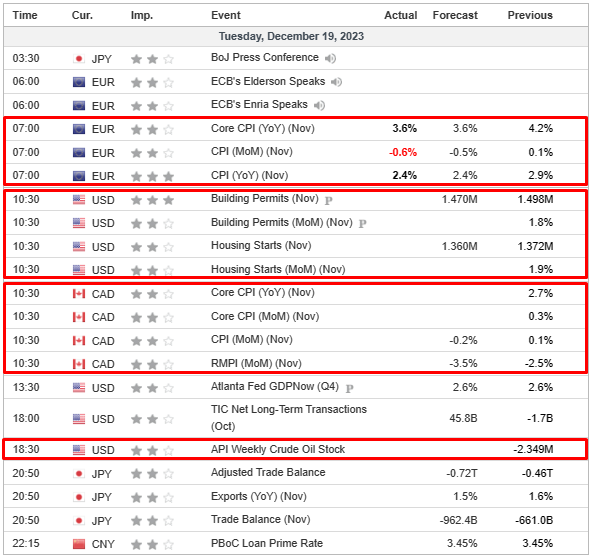

- Na agenda econômica de hoje, os destaques incluem licenças para construção/início de construção nos EUA, IPC canadense, balança comercial japonesa, anúncio do NBH, discursos de Bostic e Goolsbee do Fed, e Breeden do BoE.

BANCOS CENTRAIS

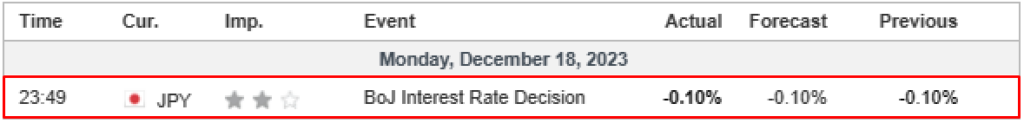

- O Banco do Japão (BoJ) cumpriu as expectativas ao manter suas configurações de política. A taxa permaneceu em -0,1%, decidida por unanimidade, enquanto a orientação futura permaneceu inalterada. O BoJ também manteve a meta de rendimento e a taxa de referência de 1,0% para os títulos do governo japonês de 10 anos, com uma decisão unânime sobre o controle da curva de rendimentos. A instituição destacou que a taxa anual de aumento do Índice de Preços ao Consumidor (CPI) está desacelerando, principalmente devido aos efeitos da redução nos preços de energia. Além disso, reafirmou seu compromisso de adotar medidas adicionais de afrouxamento, se necessário.

- Ueda afirmou que a economia está se recuperando gradualmente, destacou a necessidade de monitorar atentamente os mercados e expressou cautela quanto à ascensão dos preços, indicando falta de confiança na inflação sustentável. Ele enfatizou a importância de dados, pesquisas empresariais e entrevistas para avaliar a força do crescimento salarial. Negou que salários reais negativos impeçam uma mudança de política se as perspectivas salariais apontarem para salários reais positivos. Não houve discussões sobre considerar o impacto dos resultados das empresas no ano fiscal (encerrado em março) na timing de qualquer mudança de política.

- O Chefe de Gabinete do Japão, Hayashi, espera que o BoJ conduza uma política monetária apropriada para atingir de forma sustentável e estável a meta de preços, acompanhada por aumentos salariais.

- As atas da reunião de dezembro do RBA indicaram que os membros consideraram aumentar a meta da taxa de juros em mais 25 pontos-base ou mantê-la estável, observando que as previsões da equipe do RBA indicavam que a inflação voltaria ao topo da faixa até o final de 2025.

- Villeroy, do BCE, afirmou que, daqui para frente, os salários aumentarão mais rapidamente do que os preços. O BCE não aumentará mais as taxas, e uma redução deverá ocorrer em algum momento de 2024.

SESSÃO EUROPEIA

AÇÕES

- As bolsas europeias estão ligeiramente mais firmes, com a postura dovish do BoJ não exercendo grande influência no mercado em geral; o Stoxx 600 está +0,3%.

- Os setores de ações têm uma leve inclinação positiva, mas os nomes do setor de Energia estão ficando para trás, pois os benchmarks passaram grande parte da manhã pressionados após a alta de segunda-feira.

- Os futuros dos EUA estão marginalmente mais firmes, mas o ES está abaixo de 4800 e do melhor nível de ontem, que foi de 4802,25; antecipando alguns discursos de membros do Fed e pontos de dados.

FOREX

- O DXY tem sido amplamente influenciado pelas flutuações do JPY, com o USD/JPY se destacando após a decisão do BoJ e alcançando, no máximo, 145,00.

- O DXY em si permanece dentro dos parâmetros de segunda-feira e, na maior parte, tem oscilado em torno da marca de 102,50, com o EUR em alta, mas limitado por 1,0950.

- A libra esterlina está mais forte, ultrapassando 1,27, com poucos detalhes disponíveis antes de possíveis comentários do BoE’s Breeden.

- O AUD e o NZD mais uma vez são os de melhor desempenho, com o AUD se beneficiando das atas de dezembro do RBA e o NZD com dados comerciais; subindo ainda mais acima de 0,67 e 0,62, respectivamente.

- O PBoC definiu o ponto médio USD/CNY em 7,0982, em comparação com a expectativa de 7,1347 (anterior 7,0933).

RENDA FIXA

- Os títulos japoneses (JGBs) têm um desempenho superior após a decisão do BoJ, impulsionando os títulos do governo alemão (Bunds) e os títulos do Tesouro dos EUA (USTs) em conjunto, com detalhes geralmente leves até agora.

- Bunds e Gilts permanecem dentro da faixa de segunda-feira, e os títulos do governo europeu (EGBs) não reagiram à oferta alemã de 2024, enquanto os Gilts experimentaram alguma pressão passageira após a última oferta do DMO em 2023.

- Os USTs estão se movendo em conjunto com os eventos mencionados acima e após os comentários de Fed’s Daly na segunda-feira; atualmente, os rendimentos dos EUA estão se achatando, com inclinação para baixo.

- O Ministério das Finanças do Japão, segundo fontes da Reuters, pretende antecipar a redução de títulos de 20 anos em JPY 200 bilhões a partir de janeiro, refletindo a diminuição da demanda dos investidores diante do aumento das taxas de juros.

COMMODITIES

- O petróleo bruto está sob leve pressão, já que os benchmarks de energia deram uma pausa nos ganhos relacionados ao Mar Vermelho na segunda-feira, com o Dutch TTF recuando 8,0%. No entanto, o anúncio do CEO da Euronav de que eles evitarão o Mar Vermelho elevou o WTI e o Brent de seus mínimos de USD 71,85/bbl e USD 77,42/bbl, com benchmarks agora mais próximos da estabilidade.

- O ouro à vista permanece inalterado, apesar dos rendimentos globais mais baixos após a decisão do BoJ. A ação durante as horas da APAC e a manhã europeia até agora tem sido mínima, dado que os impulsionadores específicos/frescos têm sido particularmente leves; a mínima da sessão foi de USD 2021,8/onça, acima das médias móveis de 21 e 10 dias em USD 2018,45/onça e USD 2015,1/onça, respectivamente.

- Os metais básicos estão contidos, com detalhes leves, embora o tom ligeiramente construtivo na Europa e o dólar contido tenham fornecido algum suporte.

- O Goldman Sachs disse que as interrupções no Mar Vermelho provavelmente não terão grandes efeitos nos preços do petróleo bruto e do GNL porque as oportunidades de redirecionamento de navios implicam que a produção não deve ser diretamente afetada, de acordo com a Reuters.

- A Maersk (MAERSKB DC) afirma, por motivos de segurança, que todos os navios anteriormente pausados e programados para navegar pelo Mar Vermelho serão redirecionados ao redor do Cabo da Boa Esperança.

- O CEO da Euronav afirma que eles evitarão o Mar Vermelho até que haja comboios para proteger os navios.

EUROPA HEADLINES

- A União Europeia planeja suspender, até o final de março de 2025, as tarifas retaliatórias contra os Estados Unidos no que diz respeito à disputa de tarifas sobre o aço/alumínio, conforme citado por um jornal oficial da UE, segundo a Reuters.

- O Ministério das Finanças da Alemanha afirma que em 2024 o governo pretende emitir um total de EUR 440 bilhões em títulos federais; planeja levantar um total de EUR 247,5 bilhões, em comparação com a expectativa de 240-250 bilhões (anteriormente 291 bilhões), por meio de leilões nos mercados de capitais.

US HEADLINES

- O Governador do Banco do Canadá, Macklem, prevê que o BoC reduza as taxas em algum momento de 2024, mas precisa ver vários meses de queda sustentada no ímpeto baixista da inflação principal primeiro, de acordo com a Bloomberg.

- A Apple (AAPL) supostamente planeja resgatar um negócio de relógios de USD 17 bilhões diante de uma proibição, segundo a Bloomberg; engenheiros da Apple estão correndo para desenvolver soluções para problemas de patentes.

- A Tesla (TSLA) está supostamente planejando um aumento na taxa horária de 10% ou mais para alguns trabalhadores em sua fábrica de baterias em Nevada em janeiro, de acordo com a CNBC.

GEOPOLÍTICA

- Os Estados Unidos e aliados concordaram em formar uma força naval no Mar Vermelho, de acordo com a Associated Press.

- O Comando Central dos Estados Unidos afirmou que o navio de carga a granel M/V Clara relatou uma explosão na água perto de sua localização; este ataque é separado do ataque ao Swan Atlantic, de acordo com a Reuters.

- Estados Unidos, Japão e Coreia do Sul ativaram o compartilhamento trilateral de dados em tempo real para rastrear mísseis da Coreia do Norte; estabeleceram um plano plurianual para exercícios trilaterais a serem iniciados em 2024, de acordo com um comunicado.

- O líder norte-coreano Kim afirmou que o país está pronto para agir rapidamente caso Washington tome uma decisão equivocada contra a Coreia do Norte, segundo a mídia estatal; a força nuclear estará pronta para conter qualquer crise militar ou guerra.

SESSÃO ÁSIA-PACÍFICO

- As ações da APAC eventualmente negociaram mistas após um início contido da sessão, com uma baixa atividade de notícias e o BoJ não induzindo nenhuma ação de preços macroeconômicos.

- O ASX 200 foi apoiado desde o início pelos setores de Ouro e Energia, enquanto nenhuma grande movimentação foi observada com a divulgação das atas do RBA.

- O Nikkei 225 estava contido no início da sessão, mas posteriormente disparou após o intervalo para o almoço, quando o BoJ optou por manter todas as configurações inalteradas unanimemente em uma reunião direta para encerrar o ano.

- Hang Seng e Shanghai Comp estiveram mais fracos ao longo da sessão, com o primeiro arrastado mais uma vez pelo seu setor imobiliário, enquanto o último teve suas perdas amenizadas por outra injeção significativa de liquidez via acordos reversos de 7 dias e 14 dias.

ÁSIA-PACÍFICO HEADLINES

- O Japão planeja estabelecer um orçamento provisório para o ano fiscal de 2024 superior a JPY 110 trilhões, de acordo com o Asahi.

- O Ministro da Economia do Japão, Shindo, participou da reunião de política do BoJ hoje, conforme relato da Reuters citando o governo.

- O PBoC injetou CNY 119 bilhões por meio de acordos reversos de 7 dias a 1,80% e CNY 182 bilhões por meio de acordos reversos de 14 dias a 1,95%; ambas as taxas foram mantidas.

- Um porta-voz do planejamento estatal chinês espera um leve aumento no Índice de Preços ao Consumidor (CPI) no próximo ano, de acordo com a Reuters.

- O planejamento estatal chinês disse que aprovou 144 projetos de investimento em ativos fixos no valor total de CNY 1,28 trilhão de janeiro a novembro, de acordo com a Reuters.

- Pelo menos 118 pessoas morreram após um terremoto de magnitude 6,2 atingir o noroeste da China, de acordo com a mídia estatal.

CALENDÁRIO ECNÔMICO